Chargement...

Cours de l'or | XAUUSD | Graphique des prix aujourd'hui

[[ data.name ]]

[[ data.ticker ]]

[[ data.price ]] [[ data.change ]] ([[ data.changePercent ]]%)

Bas: [[ data.low ]]

Haut: [[ data.high ]]

Aperçu du prix de l’or

Opportunités d’investissement dans l’or

Stratégies de trading d'or

Aperçu du prix de l’or

Opportunités d’investissement dans l’or

Stratégies de trading d'or

Prix de l'or

Parmi tous les métaux précieux, l'or est le plus populaire pour le commerce sur le marché des matières premières et en tant qu'investissement. Les investisseurs achètent généralement de l'or comme moyen de diversifier les risques, notamment par le biais de contrats à terme et de produits dérivés. Le marché de l'or est soumis à la spéculation et à la volatilité, tout comme les autres marchés. Comparé à d'autres métaux précieux utilisés pour l'investissement, l'or a été le refuge le plus efficace dans de nombreux pays.

L'or a été utilisé tout au long de l'histoire comme monnaie et a été un étalon relatif pour les équivalents monétaires spécifiques à des régions ou des pays économiques, jusqu'à une période récente. De nombreux pays européens ont mis en œuvre l'étalon-or à la fin du XIXe siècle jusqu'à ce qu'ils soient temporairement suspendus lors des crises financières de la Première Guerre mondiale. Après la Seconde Guerre mondiale, le système de Bretton Woods a lié le dollar américain à l'or à un taux de 35 dollars US par once troy. Le système a existé jusqu'au choc Nixon de 1971, lorsque les États-Unis ont unilatéralement suspendu la convertibilité directe du dollar américain en or et sont passés à un système de monnaie fiduciaire. La dernière grande monnaie à être retirée de l'or fut le franc suisse en 2000.

Depuis 1919, le point de référence le plus courant pour le prix de l'or est le London Gold Fixing, une réunion téléphonique biquotidienne de représentants de cinq sociétés de négoce d'or de Londres. De plus, les traders achètent et vendent de l'or en continu dans le monde entier en fonction du prix spot de l'or intra-journalier, dérivé des marchés de négoce de gré à gré dans le monde entier (code XAUUSD). Le tableau suivant présente le prix de l'or par rapport à divers actifs et statistiques clés à des intervalles de cinq ans.

Facteurs d'influence

Comme la plupart des matières premières, le prix de l'or est déterminé par l'offre et la demande, y compris la demande spéculative. Cependant, contrairement à la plupart des autres matières premières, l'épargne et la mise au rebut jouent un rôle plus important dans l'influence du prix de l'or que sa consommation. La plupart de l'or jamais extrait existe encore sous une forme accessible, comme des lingots et des bijoux produits en série, avec peu de valeur au-delà de son poids fin — il est donc presque aussi liquide que les lingots et peut revenir sur le marché de l'or. À la fin de 2006, on estimait que tout l'or jamais extrait totalisait 158 000 tonnes.

Étant donné la quantité énorme d'or stockée au-dessus du sol par rapport à la production annuelle, le prix de l'or est principalement affecté par les changements de sentiment, qui influencent l'offre et la demande du marché de manière égale, plutôt que par les changements de production annuelle. Selon le World Gold Council, la production annuelle des mines d'or au cours des dernières années a été proche de 2 500 tonnes. Environ 2 000 tonnes sont destinées à la joaillerie, à la production industrielle et dentaire, et environ 500 tonnes vont aux investisseurs de détail et aux fonds négociés en bourse (ETFs).

Banques centrales

Les banques centrales et le Fonds monétaire international jouent un rôle important dans le prix de l'or. À la fin de 2004, les banques centrales et les organisations officielles détenaient 19 % de tout l'or au-dessus du sol en tant que réserves officielles d'or. L'Accord de Washington sur l'or (WAG) de dix ans, datant de septembre 1999, limitait les ventes d'or par ses membres (Europe, États-Unis, Japon, Australie, Banque des règlements internationaux et Fonds monétaire international) à moins de 400 tonnes par an. En 2009, cet accord a été prolongé de cinq ans, avec une limite de 500 tonnes. Les banques centrales européennes, telles que la Banque d'Angleterre et la Banque nationale suisse, ont été des vendeurs clés d'or au cours de cette période. En 2014, l'accord a été prolongé de cinq ans supplémentaires à 400 tonnes par an. En 2019, l'accord n'a pas été prolongé.

Bien que les banques centrales n'annoncent généralement pas leurs achats d'or à l'avance, certaines, comme la Russie, ont exprimé leur intérêt à augmenter leurs réserves d'or depuis la fin de 2005. Au début de 2006, la Chine, qui ne détient que 1,3 % de ses réserves en or, a annoncé qu'elle cherchait des moyens d'améliorer les rendements de ses réserves officielles. Certains optimistes espèrent que cela signifie que la Chine pourrait repositionner une plus grande partie de ses avoirs en or, à l'instar d'autres banques centrales. Les investisseurs chinois ont commencé à investir dans l'or comme alternative à l'investissement en euro après le début de la crise de la zone euro en 2011. Depuis 2013, la Chine est devenue le plus grand consommateur d'or au monde.

Le prix de l'or peut être influencé par un certain nombre de variables macroéconomiques. Ces variables comprennent le prix du pétrole, l'utilisation de l'assouplissement quantitatif, les mouvements des taux de change et les rendements des marchés boursiers.

Couverture contre le stress financier

L'or, comme tous les métaux précieux, peut être utilisé comme couverture contre l'inflation, la déflation ou la dévaluation monétaire, bien que son efficacité à cet égard ait été remise en question ; historiquement, il ne s'est pas avéré fiable en tant qu'instrument de couverture. Une caractéristique unique de l'or est qu'il n'a pas de risque de défaut.

Opportunités d'investissement

Lingots d'or

La manière la plus traditionnelle d'investir dans l'or est d'acheter des lingots d'or. Dans certains pays, comme le Canada, l'Autriche, le Liechtenstein et la Suisse, ceux-ci peuvent être facilement achetés ou vendus dans les grandes banques. Alternativement, il existe des négociants en lingots qui fournissent le même service. Les lingots sont disponibles en différentes tailles. Par exemple, en Europe, les lingots Good Delivery pèsent environ 400 onces troy (12 kg). Les lingots de 1 kilogramme (32,2 onces) sont également populaires, bien que de nombreux autres poids existent, tels que 10 onces troy (310 g), 1 once troy (31 g), 10 g, 100 g, 1 kg, 1 Tael (50 g en Chine) et 1 Tola (11,3 g).

Les lingots ont généralement des primes de prix inférieures à celles des pièces d'or. Cependant, les lingots plus gros présentent un risque accru de contrefaçon en raison de leurs paramètres d'apparence moins stricts. Alors que les pièces d'or peuvent être facilement pesées et mesurées par rapport à des valeurs connues pour confirmer leur authenticité, la plupart des lingots ne le peuvent pas, et les acheteurs d'or font souvent ré-analyser les lingots. Les lingots plus gros ont également un plus grand volume pour créer une contrefaçon partielle en utilisant une cavité remplie de tungstène, qui peut ne pas être révélée par une analyse. Le tungstène est idéal à cette fin car il est beaucoup moins cher que l'or, mais a la même densité (19,3 g/cm3).

Les lingots Good Delivery détenus dans le système du marché des lingots de Londres (LBMA) ont chacun une chaîne de garde vérifiable, en commençant par le raffineur et l'essayeur, et en continuant par le stockage dans des coffres reconnus par la LBMA. Les lingots dans le système LBMA peuvent être achetés et vendus facilement. Si un lingot est retiré des coffres et stocké en dehors de la chaîne d'intégrité, par exemple stocké à la maison ou dans un coffre privé, il devra être ré-analysé avant de pouvoir être retourné à la chaîne LBMA. Ce processus est décrit dans les "Good Delivery Rules" de la LBMA.

La "chaîne de garde traçable" de la LBMA inclut les raffineurs ainsi que les coffres. Les deux doivent respecter leurs directives strictes. Les produits en lingots de ces raffineurs de confiance sont échangés à la valeur nominale par les membres de la LBMA sans analyse d'essai. En achetant des lingots auprès d'un négociant membre de la LBMA et en les stockant dans un coffre reconnu par la LBMA, les clients évitent la nécessité de ré-analyser ou l'inconvénient en temps et en coûts que cela entraînerait. Cependant, cela n'est pas sûr à 100 % ; par exemple, le Venezuela a déplacé son or en raison du risque politique pour eux. Et comme le montre le passé, il peut y avoir un risque même dans les pays considérés comme démocratiques et stables ; par exemple, aux États-Unis dans les années 1930, l'or a été saisi par le gouvernement et le déplacement légal a été interdit.

Les efforts pour lutter contre la contrefaçon de lingots d'or incluent les kinebars, qui utilisent une technologie holographique unique et sont fabriqués par la raffinerie Argor-Heraeus en Suisse.

Pièces d'or

Les pièces d'or sont un moyen courant de posséder de l'or. Les pièces d'investissement sont évaluées en fonction de leur poids fin, plus une petite prime basée sur l'offre et la demande (par opposition aux pièces d'or numismatiques, qui sont principalement évaluées en fonction de l'offre et de la demande basées sur la rareté et l'état).

Les tailles des pièces d'investissement vont de 0,1 à 2 onces troy (3,1 à 62,2 g), avec la taille de 1 once troy (31 g) étant la plus populaire et la plus facilement disponible.

Le Krugerrand est la pièce d'or d'investissement la plus largement détenue, avec 46 millions d'onces troy (1 400 tonnes) en circulation. Parmi les autres pièces d'or d'investissement courantes, citons l'Australian Gold Nugget (Kangaroo), l'Austrian Philharmoniker (Philharmonique), l'Austrian 100 Corona, le Canadian Gold Maple Leaf, le Chinese Gold Panda, le Malaysian Kijang Emas, le French Napoleon ou Louis d'Or, le Mexican Gold 50 Peso, le British Sovereign, l'American Gold Eagle et l'American Buffalo.

Les pièces peuvent être achetées auprès de divers négociants, grands et petits. Les fausses pièces d'or sont courantes et sont généralement fabriquées à partir d'alliages plaqués or.

Rondes d'or

Les rondes d'or ressemblent à des pièces d'or, mais n'ont pas de valeur monétaire. Elles sont disponibles en tailles similaires aux pièces d'or, y compris 0,05 once troy (1,6 g), 1 once troy (31 g) et plus. Contrairement aux pièces d'or, les rondes d'or n'ont généralement pas de métaux supplémentaires ajoutés pour des raisons de durabilité et ne doivent pas être fabriquées par une monnaie gouvernementale, ce qui permet aux rondes d'or d'avoir un prix de revient inférieur par rapport aux pièces d'or. En revanche, les rondes d'or ne sont généralement pas aussi collectionnables que les pièces d'or.

Produits négociés en bourse d'or

Les produits négociés en bourse d'or peuvent inclure des fonds négociés en bourse (ETFs), des billets négociés en bourse (ETNs) et des fonds fermés (CEFs), qui sont négociés comme des actions sur les principales bourses. Le premier ETF d'or, Gold Bullion Securities (symbole boursier "GOLD"), a été lancé en mars 2003 sur la Bourse australienne et représentait initialement exactement 0,1 once troy (3,1 g) d'or. En novembre 2010, le SPDR Gold Shares est le deuxième plus grand fonds négocié en bourse au monde par capitalisation boursière.

Les produits négociés en bourse d'or (ETPs) représentent un moyen facile de s'exposer au prix de l'or, sans les inconvénients de la détention de lingots physiques. Cependant, les instruments d'or négociés en bourse, même ceux qui détiennent de l'or physique au profit de l'investisseur, comportent des risques au-delà de ceux inhérents au métal précieux lui-même. Par exemple, le produit négocié en bourse d'or le plus populaire (GLD) a été largement critiqué et même comparé aux titres adossés à des hypothèques en raison des caractéristiques de sa structure complexe.

Généralement, une petite commission est facturée pour le trading des ETP d'or et une petite redevance annuelle de stockage est facturée. Les frais annuels du fonds, tels que le stockage, l'assurance et les frais de gestion, sont facturés en vendant une petite quantité d'or représentée par chaque certificat, de sorte que la quantité d'or dans chaque certificat diminuera progressivement au fil du temps.

Les fonds négociés en bourse, ou ETFs, sont des sociétés d'investissement qui sont légalement classées comme des sociétés ouvertes ou des fiducies de placement à unités (UITs), mais qui diffèrent des sociétés ouvertes traditionnelles et des UITs. Les principales différences sont que les ETFs ne vendent pas directement aux investisseurs et qu'ils émettent leurs actions sous forme de "Unités de Création" (grands blocs tels que des blocs de 50 000 actions). De plus, les Unités de Création ne peuvent pas être achetées avec de l'argent liquide mais avec un panier de titres qui reflète le portefeuille de l'ETF. En général, les Unités de Création sont divisées et revendues sur un marché secondaire.

Les actions d'ETF peuvent être vendues de deux manières : les investisseurs peuvent vendre les actions individuelles à d'autres investisseurs, ou ils peuvent vendre les Unités de Création à l'ETF. De plus, les ETFs rachètent généralement les Unités de Création en donnant aux investisseurs les titres qui composent le portefeuille au lieu de l'argent liquide. En raison de la racheté limitée des actions d'ETF, les ETFs ne sont pas considérés comme et ne peuvent pas se dire des fonds communs de placement.

Certificats d'or

Les certificats d'or permettent aux investisseurs d'or d'éviter les risques et les coûts associés au transfert et au stockage de lingots physiques (tels que le vol, le grand écart entre l'offre et la demande et les coûts d'analyse métallurgique) en assumant un ensemble différent de risques et de coûts associés au certificat lui-même (tels que les commissions, les frais de stockage et divers types de risques de crédit).

Les banques peuvent émettre des certificats d'or pour de l'or qui est alloué (entièrement réservé) ou non alloué (regroupé). Les certificats d'or non alloués sont une forme de banque à réserve fractionnaire et ne garantissent pas un échange égal contre du métal en cas de ruée sur l'or en dépôt à la banque émettrice. Les certificats d'or alloués doivent être corrélés à des barres numérotées spécifiques, bien qu'il soit difficile de déterminer si une banque alloue de manière incorrecte une seule barre à plus d'une partie.

Les premiers billets de banque en papier étaient des certificats d'or. Ils ont été émis pour la première fois au XVIIe siècle lorsqu'ils étaient utilisés par les orfèvres en Angleterre et aux Pays-Bas pour les clients qui gardaient des dépôts de lingots d'or dans leurs coffres pour les conserver en toute sécurité. Deux siècles plus tard, les certificats d'or ont commencé à être émis aux États-Unis lorsque le Trésor américain a émis de tels certificats pouvant être échangés contre de l'or. Le gouvernement des États-Unis a d'abord autorisé l'utilisation des certificats d'or en 1863. Le 5 avril 1933, le gouvernement américain a restreint la propriété privée de l'or aux États-Unis et, par conséquent, les certificats d'or ont cessé de circuler comme monnaie (cette restriction a été levée le 1er janvier 1975). De nos jours, les certificats d'or sont encore émis par des programmes de pools d'or en Australie et aux États-Unis, ainsi que par des banques en Allemagne, en Suisse et au Vietnam.

Comptes en or

De nombreux types de "comptes" en or sont disponibles. Différents comptes imposent des types variés d'intermédiation entre le client et son or. L'une des différences les plus importantes entre les comptes est de savoir si l'or est détenu sur une base allouée (entièrement réservée) ou non allouée (regroupée). Les comptes en or non alloués sont une forme de banque à réserve fractionnaire et ne garantissent pas un échange égal contre du métal en cas de ruée sur l'or en dépôt à la banque émettrice. Une autre différence majeure est la force de la revendication du titulaire du compte sur l'or, dans le cas où l'administrateur du compte ferait face à des passifs libellés en or (dus à une position courte ou nue en or par exemple), à une confiscation d'actifs ou à une faillite.

De nombreuses banques proposent des comptes en or où l'or peut être acheté ou vendu instantanément comme n'importe quelle devise étrangère sur une base de réserve fractionnaire. Les banques suisses offrent un service similaire sur une base entièrement allouée. Les comptes de pool, tels que ceux offerts par certains fournisseurs, facilitent les revendications hautement liquides mais non allouées sur l'or détenu par la société. Les systèmes de monnaie numérique en or fonctionnent comme des comptes de pool et permettent en outre le transfert direct d'or fongible entre les membres du service. D'autres opérateurs, en revanche, permettent aux clients de créer un dépôt fiduciaire sur de l'or alloué (non fongible), qui devient la propriété légale de l'acheteur.

D'autres plateformes fournissent un marché où l'or physique est alloué à l'acheteur au moment de la vente et devient sa propriété légale. Ces fournisseurs ne sont que les gardiens du lingot du client, qui n'apparaît pas dans leur bilan.

En général, les banques de lingots ne traitent que des quantités de 1 000 onces troy (31 kg) ou plus dans des comptes alloués ou non alloués. Pour les investisseurs privés, l'or en coffre offre aux particuliers la possibilité d'obtenir la

propriété de l'or en coffre professionnel à partir d'exigences d'investissement minimum de plusieurs milliers de dollars américains ou de dénominations aussi faibles qu'un gramme.

Produits dérivés, CFDs et paris sur marge

Les produits dérivés, tels que les contrats à terme, les futures et les options sur l'or, sont actuellement négociés sur diverses bourses à travers le monde et de gré à gré (OTC) directement sur le marché privé. Aux États-Unis, les futures sur l'or sont principalement négociés sur le New York Commodities Exchange (COMEX) et Euronext.liffe. En Inde, les futures sur l'or sont négociés sur le National Commodity and Derivatives Exchange (NCDEX) et le Multi Commodity Exchange (MCX).

Depuis 2009, les détenteurs de futures sur l'or COMEX ont rencontré des problèmes pour prendre livraison de leur métal. En plus des retards de livraison chroniques, certains investisseurs ont reçu des barres ne correspondant pas à leur contrat en termes de numéro de série et de poids. Les retards ne peuvent pas être facilement expliqués par des mouvements lents dans les entrepôts, car les rapports quotidiens de ces mouvements montrent peu d'activité. En raison de ces problèmes, il existe des inquiétudes quant à savoir si le COMEX a l'inventaire d'or nécessaire pour garantir ses reçus d'entrepôt existants.

En dehors des États-Unis, un certain nombre de sociétés proposent le trading sur le prix de l'or via des contrats sur différence (CFDs) ou permettent des paris sur marge sur le prix de l'or.

Sociétés minières d'or

Au lieu d'acheter de l'or lui-même, les investisseurs peuvent acheter les sociétés qui produisent de l'or sous forme d'actions dans des sociétés minières d'or. Si le prix de l'or augmente, les bénéfices de la société minière d'or pourraient être censés augmenter et la valeur de la société augmentera et probablement le prix des actions aussi. Cependant, il y a de nombreux facteurs à prendre en compte et il n'est pas toujours vrai que le prix d'une action augmentera lorsque le prix de l'or augmente. Les mines sont des entreprises commerciales et sont sujettes à des problèmes tels que les inondations, les affaissements et les défaillances structurelles, ainsi qu'à la mauvaise gestion, à la mauvaise publicité, à la nationalisation, au vol et à la corruption. De tels facteurs peuvent faire baisser les prix des actions des sociétés minières.

Le prix des lingots d'or est volatile, mais les actions et fonds non couverts en or sont considérés comme encore plus risqués et encore plus volatils. Cette volatilité supplémentaire est due à l'effet de levier inhérent au secteur minier. Par exemple, si l'on détient une action dans une mine d'or où les coûts de production sont de 300 USD par once troy (9,6 USD par gramme) et que le prix de l'or est de 600 USD par once troy (19 USD/g), la marge bénéficiaire de la mine sera de 300 USD. Une augmentation de 10 % du prix de l'or à 660 USD par once troy (21 USD/g) fera grimper cette marge à 360 USD, ce qui représente une augmentation de 20 % de la rentabilité de la mine et peut-être une augmentation de 20 % du prix de l'action. De plus, à des prix plus élevés, davantage d'onces d'or deviennent économiquement viables à exploiter, permettant aux entreprises d'ajouter à leur production. Inversement, les mouvements des actions amplifient également les baisses du prix de l'or. Par exemple, une baisse de 10 % du prix de l'or à 540 USD par once troy (17 USD/g) réduira cette marge à 240 USD, ce qui représente une baisse de 20 % de la rentabilité de la mine et peut-être une baisse de 20 % du prix de l'action.

Pour réduire cette volatilité, certaines sociétés minières d'or couvrent le prix de l'or jusqu'à 18 mois à l'avance. Cela offre à la société minière et aux investisseurs une moindre exposition aux fluctuations à court terme du prix de l'or, mais réduit les rendements lorsque le prix de l'or augmente.

Stratégies d'investissement

Analyse fondamentale

Les investisseurs utilisant l'analyse fondamentale analysent la situation macroéconomique, qui inclut des indicateurs économiques internationaux, tels que les taux de croissance du PIB, l'inflation, les taux d'intérêt, la productivité et les prix de l'énergie. Ils analysera également l'offre mondiale annuelle d'or par rapport à la demande.

L'or par rapport aux actions

La performance des lingots d'or est souvent comparée aux actions en tant que véhicules d'investissement différents. L'or est considéré par certains comme une réserve de valeur (sans croissance) tandis que les actions sont considérées comme un retour sur valeur (c'est-à-dire une croissance anticipée du prix réel plus les dividendes). Les actions et les obligations performent mieux dans un climat politique stable avec des droits de propriété solides et peu de turbulences. Le graphique ci-joint montre la valeur de l'indice Dow Jones Industrial Average divisée par le prix d'une once d'or. Depuis 1800, les actions ont constamment pris de la valeur par rapport à l'or en partie grâce à la stabilité du système politique américain. Cette appréciation a été cyclique avec de longues périodes de surperformance des actions suivies de longues périodes de surperformance de l'or. Le ratio Dow Industrials a atteint un creux de 1:1 avec l'or en 1980 (à la fin du marché baissier des années 1970) et a continué à enregistrer des gains tout au long des années 1980 et 1990. Le pic du prix de l'or en 1980 a également coïncidé avec l'invasion de l'Afghanistan par l'Union soviétique et la menace de l'expansion mondiale du communisme. Le ratio a atteint un sommet le 14 janvier 2000, à une valeur de 41,3 et a chuté fortement depuis.

Un argument suit que, à long terme, la haute volatilité de l'or par rapport aux actions et aux obligations signifie que l'or ne conserve pas sa valeur par rapport aux actions et aux obligations :

Pour prendre un exemple extrême, tandis qu'un dollar investi dans des obligations en 1801 vaudrait près de mille dollars en 1998, un dollar investi dans des actions cette même année vaudrait plus d'un demi-million de dollars en termes réels. Pendant ce temps, un dollar investi dans l'or en 1801 vaudrait en 1998 seulement 78 cents.

Utilisation de l'effet de levier

Les investisseurs peuvent choisir d'utiliser l'effet de levier en empruntant de l'argent contre leurs actifs existants et en achetant ou en vendant de l'or à terme avec les fonds empruntés. L'effet de levier fait également partie intégrante du trading de dérivés de l'or et des actions de sociétés minières d'or non couvertes. L'effet de levier ou les dérivés peuvent augmenter les gains d'investissement, mais augmentent également le risque correspondant de perte de capital si la tendance s'inverse.

| Swap long | [[ data.swapLong ]] points |

|---|---|

| Swap court | [[ data.swapShort ]] points |

| Spread min | [[ data.stats.minSpread ]] |

| Spread moyen | [[ data.stats.avgSpread ]] |

| Taille de contrat min | [[ data.minVolume ]] |

| Taille de step min | [[ data.stepVolume ]] |

| Commissions et swap | Commissions et swap |

| Effet de levier | Effet de levier |

| Heures de trading | Heures de trading |

* Les spreads fournis reflètent la moyenne pondérée dans le temps. Bien que Skilling tente de fournir des spreads compétitifs pendant toutes les heures de trading, les clients doivent noter que ceux-ci peuvent varier et sont sensibles aux conditions sous-jacentes du marché. Ce qui précède est fourni à titre indicatif seulement. Il est conseillé aux clients de vérifier les annonces importantes sur notre calendrier économique, ce qui peut entraîner un élargissement des spreads, entre autres cas.

Les spreads ci-dessus sont applicables dans des conditions commerciales normales. Skilling a le droit de modifier les spreads ci-dessus en fonction des conditions du marché conformément aux « Termes et Conditions ».

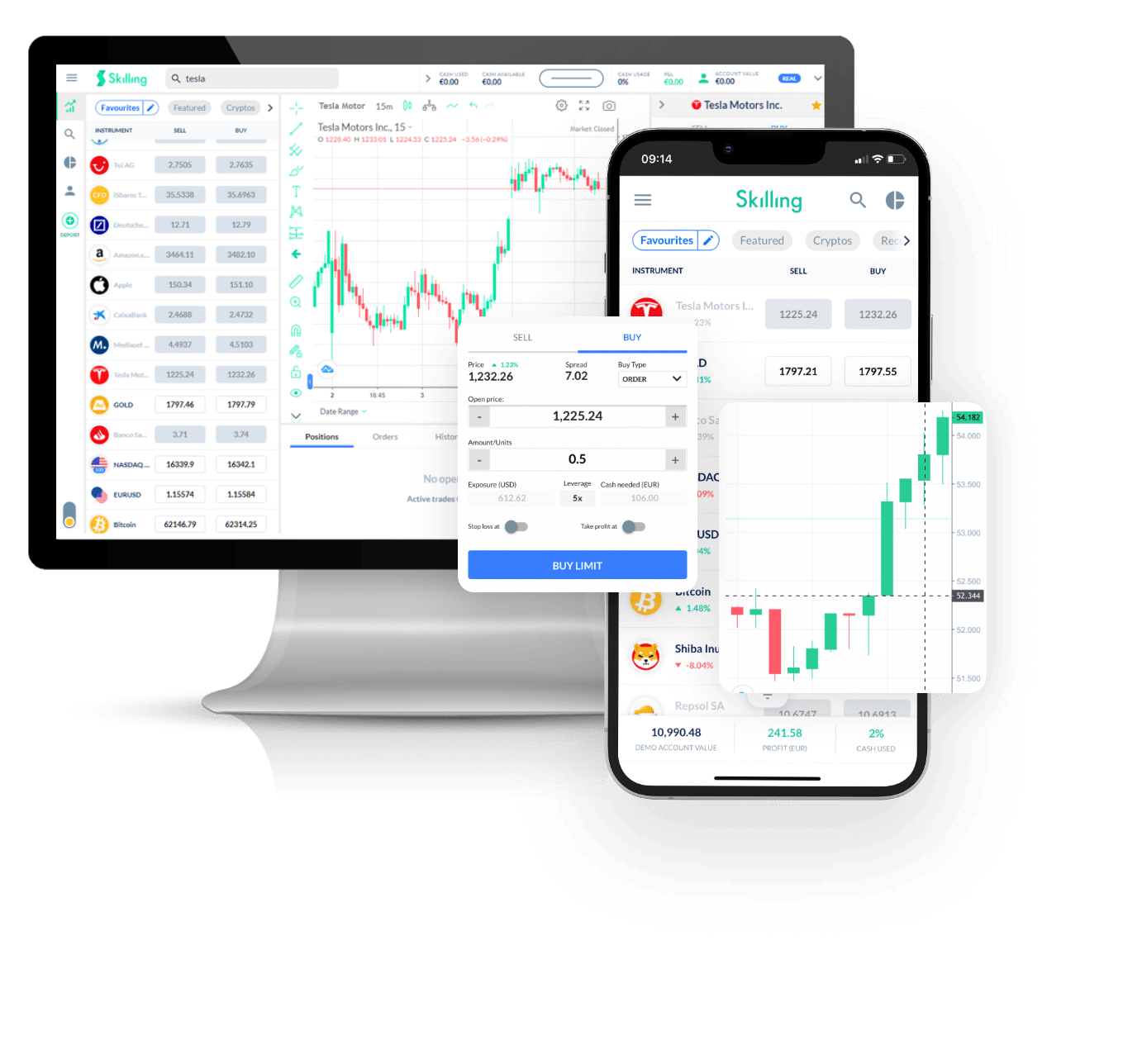

Tradez les [[data.name]] avec Skilling

Jetez un coup d'œil sur le secteur des matières premières ! Diversifiez-vous avec un seul poste.

- Tradez 24/5

- Exigences de marge minimale

- Les spreads les plus sérrés

- Plateforme facile à utiliser

Pourquoi trader [[data.name]]

Tirez le meilleur parti des fluctuations de prix - quelle que soit la tendance des fluctuations de prix et sans les restrictions de capital qui accompagnent l'achat du sous-jacent

CFD

Matières premières

Capitalisez sur la hausse des prix ( achat)

Capitalisez sur la baisse des prix ( vendre)

Tradezavec le effts de levier

Tradez sur la volatilité

Pas de commisions

Des spreads très bas

Gérez les risques avec des outils intégrés à la plateforme

Possibilité de définir des niveaux de take profit et de stop loss