Giải thích về những kiểu mô hình Nến

Mô hình nến

Mọi nhà giao dịch đều có lúc gặp phải tình huống này: Bạn đã dành hàng giờ để xem tin tức tài chính, phân tích biểu đồ và nói chung là theo dõi diễn biến của thị trường. Cuối cùng, bạn đã xác định được một xu hướng đầy hứa hẹn và sẵn sàng tham gia. Nhưng nếu xu hướng đó không chỉ là một đốm sáng tạm thời thì sao? Làm thế nào để bạn biết liệu nó có đáng để theo đuổi lâu dài hay không?

Đây là lúc các mô hình nến như mô hình tiếp tục và đảo chiều phát huy tác dụng.

- Các mô hình đảo chiều rất quan trọng để xác định các trường hợp khi thị trường sẵn sàng thay đổi hướng đi.

- Mặt khác, các mô hình tiếp tục cũng quan trọng không kém vì chúng cung cấp các dấu hiệu cho thấy ý định của thị trường là duy trì xu hướng hiện tại của nó.

Một tập hợp con cụ thể trong lĩnh vực mô hình nến đáng được chú ý là loại mô hình nến tiếp tục.

Những mô hình này, được đặc trưng bởi khả năng báo hiệu sự tiếp tục của xu hướng hiện tại, đóng một vai trò quan trọng trong việc hướng dẫn các nhà giao dịch và nhà đầu tư. Việc nhận biết và giải thích các mô hình nến tiếp diễn có thể trao quyền cho những người tham gia thị trường đưa ra những quyết định sáng suốt hơn, nâng cao khả năng điều hướng bối cảnh năng động của thị trường tài chính một cách hiệu quả.

Mô hình đảo ngược

Mô hình nến nhấn chìm

Mô hình Engulfing được coi là mô hình đảo chiều rất mạnh và đơn giản vì nó chỉ bao gồm hai cây nến. Tiền đề đằng sau nó là thị trường đã và đang di chuyển theo một hướng và một xu hướng, được biểu thị bằng nến đầu tiên. Tuy nhiên, thị trường sau đó thay đổi hướng và nhấn chìm cây nến đầu tiên trong nến thứ hai. Điều này cho thấy một sự thay đổi trong tình cảm.

Vì nó xảy ra thường xuyên và dễ dàng phát hiện nên mô hình này là một công cụ rất phổ biến để xác định một điểm chuyển hướng hoặc điểm đảo chiều tiềm năng. Tuy nhiên, nên thận trọng vì mỗi khung thời gian đều có xu hướng lớn hơn và trong những xu hướng này, bạn có thể tìm thấy những bước ngoặt của các xu hướng nhỏ hơn. Chọn khung thời gian của bạn một cách cẩn thận và nhận thức được các xu hướng lớn hơn. Thứ hai, hãy nhớ rằng hầu hết các mẫu đều yêu cầu xác nhận. Ví dụ: khi bạn thấy một mô hình đảo chiều không có nghĩa là bạn phải bán tự động - mô hình này sẽ mạnh hơn khi nó xuất hiện xung quanh hỗ trợ hoặc kháng cự khu vực.

Như đã thấy, mô hình Engulfing được tạo thành từ hai nến, một nến tăng và một nến giảm (theo thứ tự nào đó). Điều quan trọng là cây nến thứ hai hoàn toàn nhấn chìm cây nến thứ nhất. Kích thước của cây nến đầu tiên không quan trọng, tuy nhiên trong trường hợp cây nến thứ hai thì càng lớn thì càng tốt. Cây nến thứ hai sẽ xác nhận cho chúng ta sức mạnh/động lượng của sự đảo chiều.

Nếu muốn sử dụng các mô hình nến một cách hiệu quả, chúng ta phải xác định hướng của xu hướng hiện tại. đường trung bình động, các mức cao và thấp gần đây hoặc các đường xu hướng sẽ luôn giúp chúng ta nhìn thấy những biến động lớn trên thị trường. Khi chúng tôi kết hợp phân tích mô hình trên khung thời gian cao với quản lý tiền chính xác thì mô hình Engulfing là một công cụ biểu đồ rất đáng tin cậy.

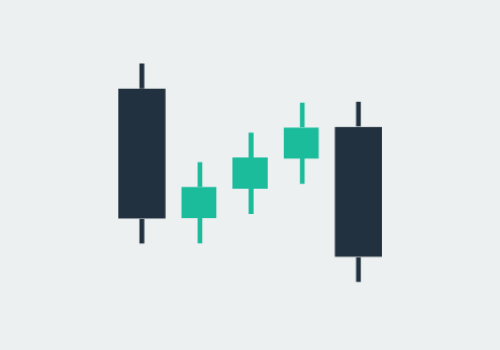

Mô hình Harami

Harami là một mô hình nến phổ biến khác, xuất hiện khi một thanh lớn được theo sau bởi một hình nến nhỏ hơn có thân nằm trong phạm vi phương thẳng đứng của thân nến lớn. Harami tăng cho thấy tín hiệu về sự đảo chiều trong xu hướng giảm. Trong khi một Harami giảm đánh dấu một điểm chuyển trong xu hướng tăng. Cơ hội đảo chiều tăng khi thân nến thứ hai nhỏ hơn hoặc có dạng doji.

Giao dịch Demo: Điều kiện giao dịch thực với rủi ro bằng không

Giao dịch không rủi ro trên các nền tảng từng đoạt giải thưởng của Skilling với tài khoản demo 10k*.

Mô hình Sao Mai/Sao Hôm

Đây là hai mẫu phổ biến và có vẻ nghịch đảo với nhau. Sao Mai (Morning Star) là một mô hình nến đảo chiều tăng (bullish reversal candle pattern) trong khi Sao Hôm (Evening Star) là một điểm chuyển giảm (bearish turning point). Một cách cơ bản, mô hình này sẽ bao gồm ba hình nến.

Sao Mai:

- Hình nến đầu tiên gọi là nến giảm lớn (large bear), nghĩa là người bán đang chiếm lĩnh thị trường.

- Hình nến thứ hai giữ một khoảng cách giữa hình thứ nhất và thứ ba, cũng như có thể tăng hoặc giảm. Thông thường, thân nến thứ hai sẽ có khuynh hướng nhỏ hơn những thân nến còn lại. Trong đó, khoảng cách vừa nhắc đến sẽ đóng vai trò trong việc xác nhận xem ưu thế đang thuộc về người mua hay người bán (phổ biến ở các thị trường có thời gian mở và đóng cửa cố định như thị trường chứng khoán).

- Hình nến thứ ba là một hình nến tăng lớn. Đây là lúc mà người mua sẽ bắt đầu hành động, báo hiệu cho một điểm chuyển hay điểm đảo chiều.

Mô hình Sao Hôm có hình thức đối lập với Sao mai.

- Với hình nến đầu tiên là nến tăng lớn (long bull)

- Hình nến thứ hai mở ra, với khoảng trống và một cây nến nhỏ hơn có thể tăng hay giảm. Thực tế, khoảng cách này không phải lúc nào cũng xảy ra và không phải là tiêu chí bắt buộc cho mô hình này.

- Hình nến thứ ba có mức bán chiếm ưu thế, do vậy, là một nến giảm lớn.

Điều quan trọng cần nhớ ở đây là các mô hình Sao Mai hay Sao Hôm giữ một vai trò hết sức quan trọng khi chúng hình thành quanh vùng cung hay vùng cầu, giống như những mô hình nến đảo chiều khác.

Tất nhiên, không có mô hình nến nào có thể đảm bảo rằng xu hướng thị trường sẽ đảo ngược. Nếu bạn định thực hiện giao dịch dựa trên mô hình nến, bạn phải luôn quản lý rủi ro của mình. Đọc thêm về quản lý rủi ro.

Mô hình tiếp tục

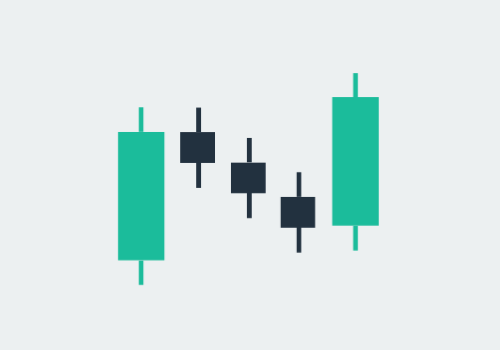

Tăng hoặc Giảm Ba Phương pháp

Chúng ta tìm đến mô hình nến Tăng giá Ba Bước (Rising Three Methods candlestick pattern) cho một xu hướng tăng liên tục. Trong khi đó, Giảm giá Ba Bước (The Falling Three Methods) xảy ra khi xu hướng đã giảm và giá đang rơi liên tục.

Trỗi dậy Ba Phương pháp:_

- Hình nến đầu tiên của mô hình là một nến tăng lớn.

- Ba hình nến tiếp theo là nến giảm nhỏ. Chúng sẽ phải nằm trong phạm vi của nến đầu tiên trong mô hình.

- Hình nến cuối cùng của mô hình là một nến tăng dài khác, tạo ra mức cao mới, thể hiện rằng bên mua đang kiểm soát trở lại.

Mô hình giảm giá ba bước

- Mô hình này ngược lại với mô hình Tăng giá Ba Bước. Chỉ cần lật ngược lại quy luật một chút.

- Nến đầu tiên là một nến giảm dài đang trên xu hướng giảm.

- Tiếp theo là các hình nến thân nhỏ, có phạm vi giao dịch nằm trong phạm vi hình nến đầu tiên.

- Nến thứ năm là một nến dài, màu đỏ, có chức năng tạo ra một mức thấp mới.

Phong cách giao dịch của bạn là gì?

Bất kể sân chơi nào, biết phong cách của bạn là bước đầu tiên để thành công.

Suy nghĩ cuối cùng

Như đã thấy, các mô hình nến tiếp tục và các công cụ nhận dạng xu hướng khác là những công cụ hữu ích mà nhà giao dịch có thể sử dụng để xác định xu hướng thị trường và đưa ra quyết định giao dịch sáng suốt. Tuy nhiên, cần có thời gian và nỗ lực để thành thạo các công cụ này và nhà giao dịch phải luôn thận trọng và quản lý rủi ro khi giao dịch.

Nếu bạn là người mới bắt đầu giao dịch, chúng tôi khuyên bạn nên bắt đầu với tài khoản demo Skilling miễn phí. Với tài khoản demo, bạn sẽ Học cách sử dụng các chỉ báo khác nhau và giao dịch các công cụ khác nhau như cổ phiếu, tiền điện tử, Forex, v.v. dưới dạng CFD mà không gặp rủi ro với tiền thật.

Hoặc bạn có thể mở tài khoản Skilling và sử dụng chúng trên biểu đồ trực tiếp.

Câu hỏi thường gặp

- Mô hình nến tiếp diễn là gì?

- Các mẫu hình nến tiếp tục là các mẫu biểu đồ cho thấy sự tạm dừng hoặc củng cố tạm thời trong một xu hướng đang diễn ra trước khi nó tiếp tục theo cùng một hướng.

- Một số mô hình nến tiếp tục phổ biến là gì?

- Một số mô hình nến tiếp diễn phổ biến bao gồm Rising Three Methods, Falling Three Methods, Bullish Flag, Bearish Flag và Pennant. Những mô hình này cho thấy xu hướng hiện tại có thể sẽ tiếp tục.

- Làm cách nào để xác định các mô hình nến tiếp diễn?

- Chúng có thể được xác định bằng các hình dạng nến cụ thể, chẳng hạn như nhiều nến thân nhỏ theo sau là một nến lớn hơn theo hướng của xu hướng. Các nhà giao dịch thường tìm kiếm các tín hiệu xác nhận và sử dụng các chỉ báo kỹ thuật khác để xác thực.

- Mô hình đảo chiều là gì?

- Các mẫu đảo chiều là các mẫu biểu đồ cho thấy một sự thay đổi tiềm năng theo hướng của xu hướng hiện tại. Chúng gợi ý rằng xu hướng đang diễn ra có thể sắp kết thúc và có thể đảo ngược.

- Một số mô hình đảo chiều phổ biến là gì?

- Một số mô hình đảo chiều phổ biến bao gồm Mô hình nến nhấn chìm, Harami, Sao mai, Sao buổi tối, Hammer, Shooting Star và Doji. Những mô hình này có thể biểu thị khả năng đảo ngược xu hướng và được các nhà giao dịch theo dõi chặt chẽ.

- Làm cách nào để xác định các mô hình đảo chiều?

- Chúng được xác định bằng các hình dạng nến cụ thể, chẳng hạn như nến nhấn chìm lớn theo sau một loạt nến nhỏ hơn hoặc doji cho thấy sự thiếu quyết đoán trên thị trường. Các nhà giao dịch thường tìm kiếm các tín hiệu xác nhận và kết hợp chúng với các công cụ phân tích kỹ thuật khác.

- Mô hình nến có đáng tin cậy cho các quyết định giao dịch không?

- Mô hình nến có thể cung cấp những hiểu biết có giá trị về tâm lý thị trường và biến động giá tiềm năng. Tuy nhiên, điều quan trọng là phải xem xét các yếu tố khác, chẳng hạn như phân tích xu hướng, khối lượng và điều kiện thị trường tổng thể, để đưa ra quyết định giao dịch sáng suốt.

Không phải lời khuyên đầu tư. Hiệu suất trong quá khứ không đảm bảo hoặc dự đoán hiệu suất trong tương lai.