Carregando...

Preço da ação Astrazeneca

[[ data.name ]]

[[ data.ticker ]]

[[ data.price ]] [[ data.change ]] ([[ data.changePercent ]]%)

Baixo: [[ data.low ]]

Alto: [[ data.high ]]

Visão geral

História

Operações

Visão geral

História

Operações

A Astra AB, fundada em 1913 por 400 médicos e boticários em Södertälje, Suécia, passou por uma transformação significativa. Em 1993, a ICI, um conglomerado químico britânico formado por quatro empresas separadas, alienou seus negócios farmacêuticos e agroquímicos, criando a Zeneca Group PLC. O passo final dessa evolução ocorreu em 1999, quando a Astra se fundiu com a Zeneca Group, formando a AstraZeneca plc. A empresa recém-formada tinha sede em Londres e, no mesmo ano, selecionou um novo local para sua base nos EUA: o site "Fairfax-plus" em North Wilmington, Delaware.

A Astra AB, fundada em 1913 por 400 médicos e boticários em Södertälje, Suécia, passou por uma série de transformações. Em 1993, a ICI, um conglomerado químico britânico formado por quatro empresas químicas britânicas, desmembrou seus negócios farmacêuticos e agroquímicos, criando a Zeneca Group PLC. Finalmente, em 1999, a Astra e a Zeneca Group se fundiram para formar a AstraZeneca plc, sediada em Londres. No mesmo ano, a AstraZeneca selecionou um novo local para sua sede nos EUA, o site "Fairfax-plus" em North Wilmington, Delaware.

Em fevereiro de 2007, a AstraZeneca adquiriu a Arrow Therapeutics, uma empresa especializada na descoberta e desenvolvimento de terapias antivirais, por US$ 150 milhões. O pipeline da empresa e o "penhasco de patentes" geraram muita especulação em abril de 2007, levando a colaborações e aquisições visando reforçar seus esforços de pesquisa. Pouco depois, a AstraZeneca adquiriu a MedImmune, uma empresa dos EUA, por aproximadamente US$ 15,2 bilhões, obtendo acesso a vacinas contra gripe e tratamento antiviral para bebês. Posteriormente, a AstraZeneca consolidou todas as suas operações biológicas em uma divisão dedicada chamada MedImmune.

Em 2010, a AstraZeneca adquiriu a Novexel Corp, uma empresa de descoberta de antibióticos estabelecida em 2004 como um spin-off da divisão de anti-infecciosos da Sanofi-Aventis. Por meio dessa aquisição, a AstraZeneca ganhou o antibiótico experimental NXL-104 (CEF104) (CAZ-AVI).

Em março de 2013, a AstraZeneca anunciou uma grande reestruturação corporativa. Isso incluiu o fechamento de atividades de pesquisa e desenvolvimento em Alderley Park em Cheshire, Loughborough no Reino Unido e Lund na Suécia. A empresa também investiu US$ 500 milhões em uma nova unidade de pesquisa e desenvolvimento em Cambridge. A AstraZeneca consolidou suas operações de P&D em três locais: Cambridge, Gaithersburg, Maryland (lar da MedImmune, onde se concentra em medicamentos biotecnológicos) e Gotemburgo na Suécia, onde seriam conduzidas pesquisas sobre medicamentos químicos tradicionais.

A empresa também anunciou que mudaria sua sede corporativa de Londres para Cambridge em 2016 e cortaria 1.600 empregos, seguidos por mais 2.300 cortes de empregos três dias depois. A AstraZeneca declarou seu foco em três áreas terapêuticas: Inflamação Respiratória e Autoimunidade, Doença Cardiovascular e Metabólica e Oncologia. Em outubro de 2013, a empresa adquiriu a empresa de biotecnologia oncológica Spirogen por aproximadamente US$ 440 milhões.

Em 2014, a AstraZeneca rejeitou uma oferta final de aquisição da Pfizer de £ 55 por ação, avaliando a empresa em £ 69,4 bilhões (US$ 117 bilhões). As empresas estavam em negociações desde janeiro de 2014. Se a aquisição tivesse sido bem-sucedida, a Pfizer teria se tornado a maior fabricante de medicamentos do mundo, e a transação teria sido a maior aquisição estrangeira de uma empresa britânica. O acordo enfrentou oposição de muitos na Grã-Bretanha, incluindo políticos e cientistas.

Em julho de 2014, a AstraZeneca adquiriu a Almirall Sofotec, uma subsidiária da Almirall, juntamente com seu portfólio de tratamento pulmonar, incluindo o medicamento para DPOC, Eklira. O acordo de US$ 2,1 bilhões destinou US$ 1,2 bilhão para o desenvolvimento da franquia respiratória, uma das três áreas terapêuticas alvo da AstraZeneca. Em agosto de 2014, a empresa anunciou uma colaboração de três anos com a Mitsubishi Tanabe Pharma em nefropatia diabética.

Em setembro de 2014, a AstraZeneca fez uma parceria com a Eli Lilly para desenvolver e comercializar seu inibidor BACE candidato – AZD3292 – para o tratamento da doença de Alzheimer. O acordo pode render até US$ 500 milhões para a AstraZeneca. Em novembro de 2014, a MedImmune, a operação de P&D de produtos biológicos da AstraZeneca, adquiriu a Definiens por mais de US$ 150 milhões. A empresa também lançou uma colaboração de teste de Fase I/II com a Pharmacyclics e a Janssen Biotech, investigando tratamentos combinados. Além disso, a AstraZeneca concordou em vender seu negócio de tratamento de lipodistrofia para a Aegerion Pharmaceuticals por mais de US$ 325 milhões.

Em dezembro, a AstraZeneca recebeu aprovação acelerada do FDA para o Olaparib no tratamento de mulheres com câncer de ovário avançado que têm uma mutação genética BRCA. A aprovação do medicamento foi baseada principalmente em sua capacidade de reduzir tumores em pacientes por uma média de 7,9 meses.

Em 2015, a AstraZeneca se envolveu em uma série de aquisições, parcerias e acordos de licenciamento, demonstrando seu comprometimento em expandir seu portfólio e presença em diversas áreas terapêuticas.

A empresa começou o ano adquirindo os direitos dos EUA e Canadá para o negócio de medicamentos respiratórios de marca da Actavis por US$ 600 milhões. Ela também fez uma parceria com a Orca Pharmaceuticals para desenvolver inibidores de receptores nucleares gama órfãos relacionados ao ácido retinoico para doenças autoimunes, gerando potencialmente até US$ 122,5 milhões para a Orca. A AstraZeneca investiu ainda US$ 40 milhões no estabelecimento de uma nova subsidiária focada em anti-infecciosos de moléculas pequenas, pesquisando principalmente o inibidor da girase, AZD0914, para tratamento de gonorreia.

Em março, a empresa anunciou a co-comercialização do naloxegol com a Daiichi Sankyo em um acordo no valor de até US$ 825 milhões. Abril viu uma série de colaborações avaliadas em cerca de US$ 1,8 bilhão, incluindo uma parceria com a Celgene para desenvolver e comercializar o MEDI4736 para linfoma não-Hodgkin, síndromes mielodisplásicas e mieloma múltiplo, com a AstraZeneca recebendo US$ 450 milhões. Além disso, um acordo foi fechado para estudar um tratamento combinado do MEDI4736 e do anticorpo anti-NKG2A de Fase II da Innate Pharma, IPH2201, potencialmente no valor de até US$ 1,275 bilhão. O braço MedImmune da AstraZeneca também lançou ensaios clínicos colaborativos com a Juno Therapeutics para investigar tratamentos combinados para câncer.

Junho trouxe um acordo de parceria com a Eolas Therapeutics no programa Eolas Orexin-1 Receptor Antagonist (EORA) para cessação do tabagismo e outros tratamentos. Em julho, a empresa vendeu seus direitos sobre o Entocort (budesonida) para a Tillotts Pharma por US$ 215 milhões. A Genzyme, uma subsidiária da AstraZeneca, adquiriu o medicamento para câncer raro Caprelsa (vandetanib) da AstraZeneca por até US$ 300 milhões.

Em agosto, a AstraZeneca adquiriu direitos globais para desenvolver e comercializar o candidato a medicamento HTL-1071 da Heptares Therapeutics, visando o receptor de adenosina A2A, em um acordo no valor de até US$ 510 milhões. A subsidiária MedImmune da empresa adquiriu direitos exclusivos para a imunoterapia INO-3112 da Inovio Pharmaceuticals, atualmente na Fase I/II, sob um acordo que pode gerar mais de US$ 727,5 milhões para a Inovio. O INO-3112 tem como alvo os tipos 16 e 18 do papilomavírus humano. A Valeant licenciou o Brodalumab da AstraZeneca por até US$ 445 milhões em setembro.

Em novembro, a AstraZeneca adquiriu a ZS Pharma por US$ 2,7 bilhões. Em dezembro, a empresa anunciou sua intenção de adquirir o portfólio respiratório da Takeda Pharmaceutical, incluindo Alvesco e Omnaris, por US$ 575 milhões. Um dia depois, a AstraZeneca assumiu uma participação majoritária de 55% na Acerta por US$ 4 bilhões, ganhando direitos comerciais para o inibidor irreversível oral de tirosina quinase de Bruton da Acerta, acalabrutinib (ACP-196), que está atualmente em desenvolvimento de Fase III para cânceres de células B no sangue e em ensaios clínicos de Fase I ou II em tumores sólidos. No final de 2015, a AstraZeneca foi classificada como a oitava maior empresa farmacêutica do mundo com base na receita de vendas.

Em julho de 2017, o CEO da AstraZeneca, Pascal Soriot, declarou que o Brexit não impactaria os compromissos existentes da empresa no Reino Unido. No entanto, ele reconheceu que o Brexit havia desacelerado a tomada de decisões sobre novos projetos de investimento, aguardando o estabelecimento de uma estrutura regulatória pós-Brexit.

Em setembro de 2017, o presidente da AstraZeneca, Leif Johansson, delineou planos para iniciar a realocação das operações de pesquisa e fabricação do Reino Unido no caso de um "Brexit duro".

Em 2017, a AstraZeneca foi classificada como a décima primeira maior empresa farmacêutica do mundo em termos de vendas e a sétima em termos de investimento em P&D.

Em janeiro de 2018, a vice-presidente executiva da AstraZeneca, Pam Cheng, anunciou o início de uma unidade duplicada de testes de garantia de qualidade na Suécia, acompanhada de novos esforços de contratação no país.

Em fevereiro de 2018, a AstraZeneca anunciou a cisão de seis medicamentos experimentais em estágio inicial em uma nova empresa de biotecnologia, a Viela Bio, avaliada em US$ 250 milhões.

Em 6 de dezembro de 2018, a AstraZeneca adquiriu quase 8% da empresa farmacêutica americana Moderna.

Em março de 2019, a AstraZeneca entrou em um acordo de colaboração com a Daiichi Sankyo Co Ltd, comprometendo até US$ 6,9 bilhões para o desenvolvimento de um tratamento experimental para câncer de mama. A AstraZeneca planejou utilizar os recursos de uma emissão de ações de US$ 3,5 bilhões para financiar essa colaboração. O acordo para o medicamento conhecido como trastuzumab deruxtecan levou a um aumento de 16% no preço das ações da Daiichi.

Em setembro de 2019, a AstraZeneca anunciou a descontinuação da produção de medicamentos em sua sede alemã em Wedel, resultando na perda de 175 empregos até o final de 2021.

Em outubro de 2019, a AstraZeneca concordou em vender os direitos comerciais globais de seu medicamento para tratamento de refluxo ácido para a Cheplapharm Arzneimittel GmbH, uma empresa farmacêutica alemã, por um valor potencial de até US$ 276 milhões.

Em fevereiro de 2020, a AstraZeneca concedeu à Redhill Biopharma uma sublicença para seus direitos globais do medicamento Movantik, excluindo Europa, Canadá e Israel. Em junho de 2020, a AstraZeneca fez uma proposta inicial de fusão com a Gilead Sciences, potencialmente valendo quase US$ 240 bilhões. No entanto, esses planos foram posteriormente abandonados devido a preocupações sobre o desvio de recursos do pipeline existente da empresa e dos esforços contínuos da vacina contra a COVID-19.

Em julho de 2020, a empresa entrou em uma segunda colaboração com a Daiichi Sankyo, focada no desenvolvimento do DS-1062, um conjugado de anticorpo-fármaco. Este acordo poderia gerar potencialmente até US$ 6 bilhões para a Daiichi. Em setembro de 2020, a AstraZeneca adquiriu o programa inibidor oral pré-clínico de PCSK9 da Dogma Therapeutics.

Em 27 de dezembro de 2020, o CEO da AstraZeneca, Pascal Soriot, declarou que eles haviam "descoberto a fórmula vencedora" com seu sistema de duas doses para a vacina COVID-19 da Universidade de Oxford. O Reino Unido aprovou o uso emergencial da vacina COVID-19 Oxford-AstraZeneca em 30 de dezembro de 2020.

Em julho de 2021, a AstraZeneca adquiriu a Alexion Pharmaceuticals. Em outubro de 2021, por meio da Alexion, a empresa adquiriu a Caelum Biosciences e seu tratamento monoclonal (CAEL-101) para amiloidose de cadeia leve (AL) por até US$ 500 milhões.

Em julho de 2022, a empresa anunciou a aquisição da TeneoTwo por até US$ 1,3 bilhão, fortalecendo suas ofertas de medicamentos para câncer no sangue. Em outubro de 2022, foi anunciado que a AstraZeneca adquiriria a LogicBio Therapeutics, uma empresa de medicina genômica em estágio clínico. Em novembro de 2022, a AstraZeneca adquiriu a Neogene Therapeutics, uma empresa de biotecnologia em estágio clínico sediada em Amsterdã.

Em janeiro de 2023, a AstraZeneca anunciou a aquisição da CinCor Pharma por US$ 1,8 bilhão.

Novembro de 2023 viu o lançamento da Evinova, o novo negócio global de tecnologia de saúde da AstraZeneca. A Evinova visa fornecer serviços abrangentes para CROs e empresas farmacêuticas, auxiliando-as no design, execução e monitoramento de ensaios clínicos.

Dezembro de 2023 trouxe duas aquisições significativas: a AstraZeneca adquiriu a Icosavax, uma desenvolvedora de uma vacina contra o VSR, por US$ 1,1 bilhão. Mais tarde naquele mês, a empresa concordou em adquirir a Gracell Biotechnologies, uma desenvolvedora biofarmacêutica em estágio clínico focada em terapias celulares para câncer e doenças autoimunes, em um acordo avaliado em até US$ 1,2 bilhão. Ambas as aquisições foram finalizadas em fevereiro de 2024.

Em março de 2024, a AstraZeneca fez duas aquisições adicionais: Amolyt Pharma por US$ 1,05 bilhão em dinheiro e Fusion Pharmaceuticals Inc por US$ 2 bilhões em dinheiro.

Um desenvolvimento significativo em julho de 2024 viu o National Institute for Health and Care Excellence (NICE) bloquear o National Health Service (NHS) de fornecer Enhertu, um tratamento inovador para câncer de mama avançado HER2-low. Esta decisão decorreu da recusa da AstraZeneca e da Daiichi Sankyo em oferecer um preço mais baixo pelo medicamento. A rejeição do NICE, o primeiro tratamento de câncer de mama em seis anos, ressaltou os desafios financeiros associados ao financiamento de medicamentos complexos. O alto custo do Enhertu, £ 117.857 por curso de tratamento, complicou ainda mais a situação. Apesar da aprovação da Medicines and Healthcare Regulatory Agency, a não recomendação do NICE significava que o medicamento só seria acessível privadamente ou por meio de financiamento separado na Escócia. Os ensaios clínicos demonstraram a capacidade do Enhertu de estender a vida dos pacientes em cinco meses em comparação à quimioterapia, mas um acordo de preço entre o NICE e as empresas não pôde ser alcançado.

Esta linha do tempo descreve as fusões e aquisições significativas da AstraZeneca, traçando sua evolução desde sua fundação até os dias atuais:

Fundadores e predecessores:

- Astra AB: Fundada em 1913.

- Tika: Adquirida em 1939.

Formação da AstraZeneca:

- Zeneca: Separada da Imperial Chemical Industries (ICI) em 1993.

- AstraZeneca: Formada pela fusão da Astra AB e da Zeneca em 1999.

Principais aquisições:

- Salick Health Care: Adquirida em 1996.

- Ishihara Sangyo Kaisha: Adquirida em 1997 (operações de fungicidas nos EUA).

- Aptein Inc: Adquirida em 1998.

- KuDOS Pharmaceuticals: Adquirida em 2005.

- Cambridge Antibody Technology: adquirida em 2006.

- MedImmune: Adquirida em 2007.

- Arrow Therapeutics: Adquirida em 2007.

- Novexel Corp: Adquirida em 2010.

- Guangdong BeiKang Pharmaceutical Company: Adquirida em 2011.

- Enobia Pharma Corp: Adquirida em 2011.

- Ardea Biosciences: Adquirida em 2012.

- Amylin Pharmaceuticals: Adquirida em conjunto com a Bristol-Myers Squibb em 2012.

- Spirogen: Adquirida em 2013.

- Pearl Therapeutics: adquirida em 2013.

- Omthera Pharmaceuticals: Adquirida em 2013.

- ZS Pharma: Adquirida em 2015.

- Synageva BioPharma: Adquirida em 2015.

- Definiens: Adquirida em 2014.

- Wilson Therapeutics: Adquirida em 2018.

- Syntimmune: Adquirida em 2018.

- Achillion Pharmaceuticals: adquirida em 2019.

- Portola Pharmaceuticals: Adquirida em 2020.

- Alexion Pharmaceuticals: Adquirida em 2021.

- Caelum Biosciences: adquirida em 2021.

- TeneoTwo: Adquirida em 2022.

- LogicBio Therapeutics: Adquirida em 2022.

- Neogene Therapeutics: adquirida em 2022.

- CinCor Pharma: Adquirida em 2023.

- Icosavax: Adquirida em 2024.

- Gracell Biotechnologies: Adquirida em 2024.

- Amolyt Pharma: Adquirida em 2024.

- Fusion Pharmaceuticals Inc: Adquirida em 2024.

Nota: A Proliferon Inc (adquirida em 2000) foi reestruturada na Alexion Antibody Technologies Inc.

A AstraZeneca é uma empresa farmacêutica e de biotecnologia global especializada no desenvolvimento, fabricação e venda de tratamentos para várias condições médicas. Suas áreas de foco incluem oncologia, doenças cardiovasculares, distúrbios gastrointestinais, infecções, neurociência, doenças respiratórias e inflamação. A sede da empresa está localizada em Cambridge, Reino Unido, com grandes centros de pesquisa e desenvolvimento (P&D) em Cambridge (Reino Unido), Gaithersburg (Maryland, EUA), Gotemburgo (Suécia) e Varsóvia (Polônia).

Em 2015, o medicamento tremelimumab da AstraZeneca recebeu a designação de medicamento órfão nos Estados Unidos para o tratamento de mesotelioma. No entanto, um ensaio clínico conduzido em 2016 não conseguiu atingir seu desfecho primário para o tratamento de mesotelioma, levando à descontinuação do desenvolvimento do medicamento para essa indicação.

Em 2008, David Brennan atuou como diretor executivo (CEO) da empresa e recebeu um pacote de remuneração de US$ 1.574.144. Brennan anunciou sua aposentadoria em 2012, e Pascal Soriot foi nomeado seu sucessor. No mesmo ano, Leif Johansson assumiu como presidente não executivo, sucedendo Louis Schweitzer.

O conselho de administração da AstraZeneca é composto por membros não executivos, incluindo Philip Broadley, Euan Ashley, Michel Demaré, Deborah DiSanzo, Diana Layfield, Sheri McCoy, Tony Mok, Nazneen Rahman, Andreas Rummelt e Marcus Wallenberg.

Em termos de atividades de lobby, a AstraZeneca é membro da Personalized Medicine Coalition, um grupo de defesa que promove pesquisas médicas e faz lobby em nome da indústria farmacêutica.

| Swap de compra | [[ data.swapLong ]] pontos |

|---|---|

| Swap de venda | [[ data.swapShort ]] pontos |

| Spread min | [[ data.stats.minSpread ]] |

| Spread padrão | [[ data.stats.avgSpread ]] |

| Tamanho mínimo de contrato | [[ data.minVolume ]] |

| Tamanho mínimo de step | [[ data.stepVolume ]] |

| Comissão e Swap | Comissão e Swap |

| Alavancagem | Alavancagem |

| Horários de trading | Horários de trading |

* Os spreads providenciados são um reflexo da média no tempo. A Skilling tenta proporcionar spreads competitivos durante todas as horas de trading, os clientes podem notar que elas podem variar e são suscetíveis a condições do mercado. As informações acima são proporcionadas apenas para propósitos indicativos. Os clientes são aconselhados a checar as notícias importantes acontecimentos no nosso Calendário Econômico, o que pode resultar no aumento dos spreads, entre outras instâncias.

Os spreads acima são aplicados sob condições normais de trading. A Skilling tem o direito de modificar os spreads acima de acordo com as condições de mercado assim como consta nos 'Termos e Condições'.

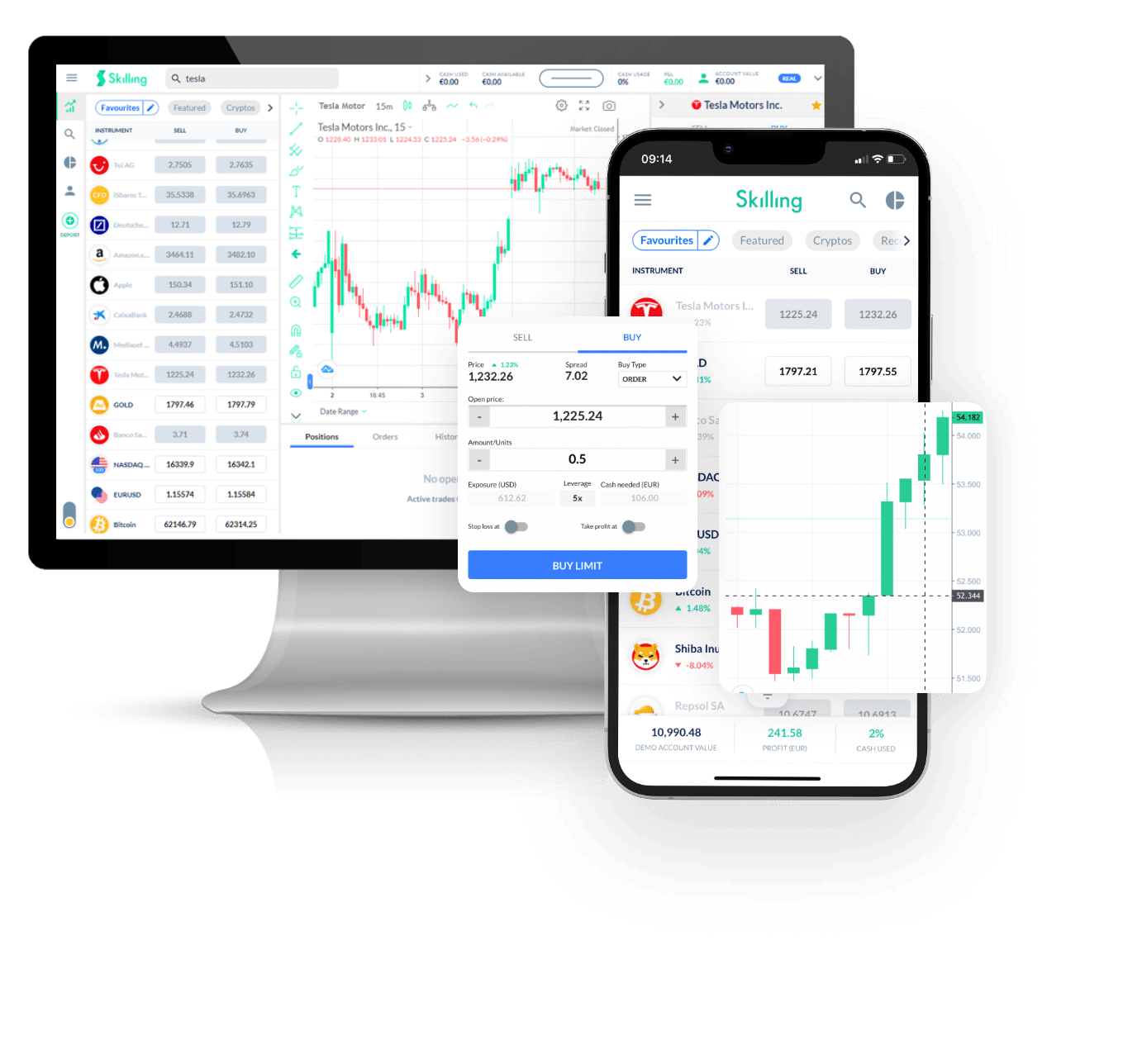

Faça Trade de [[data.name]] com Skilling

Sem compliacações, com tamanhos de trades flexíveis e zero comissões!*

- Faça Trade 24/5

- Requerimento de margem mínimos

- Sem comissão, apenas spread

- Ações fracionadas disponíveis

- Plataforma fácil de usar

*Outras taxas pode ser aplicadas.

FAQs

Quais são os concorrentes das ações da Astrazeneca?

+ -Existem vários concorrentes importantes para as ações da Astrazeneca, incluindo GlaxoSmithKline, Pfizer e Merck. Cada uma dessas empresas tem uma grande participação no mercado farmacêutico global, e todas as três estão envolvidas em intensa competição umas com as outras. Embora a Astrazeneca seja um participante forte no setor, ela enfrenta forte concorrência dessas outras grandes empresas.

Quem possui a maioria das ações da Astrazeneca?

+ -O maior acionista da AstraZeneca é a Fidelity Investments, que possui cerca de 5% da empresa. O segundo maior acionista é a BlackRock, que possui cerca de 4% da AstraZeneca. Outros grandes acionistas incluem Vanguard Group, Capital World Investors e State Street Corporation. Juntos, esses cinco investidores possuem cerca de 15% da AstraZeneca.

As ações da Astrazeneca pagam dividendos?

+ -

Sim, as ações da Astrazeneca pagam dividendos. A empresa tem um longo histórico de pagamento de dividendos e os investidores normalmente recebem pagamentos significativos de dividendos a cada ano. A Astrazeneca aumentou sua taxa de pagamento de dividendos, o que significa que uma parte maior de seus ganhos é sendo pagos aos acionistas na forma de dividendos. Essa tendência deve continuar, dada a sólida posição financeira da empresa e seu compromisso com o retorno aos acionistas.

Claro, também é importante lembrar que os pagamentos de dividendos são não garantido, e a empresa pode optar por reduzir ou eliminar seu dividendo a qualquer momento. Essa decisão seria tomada com base em vários fatores, incluindo a condição financeira da empresa e as perspectivas de negócios. Como tal, os investidores devem sempre conduzir suas próprias pesquisas antes tomar qualquer decisão de investimento.

Faça Trade de [[data.name]]

Aproveite ao máximo a flutuação dos preços - não importa a direção que os preços se direcionam e sem restrição de capital que acompanham ao comprar o ativo em si.

CFDs

Capital Próprio

Capitalize na valorização de preços (long)

Capitalize na desvalorização de preços (short)

Trade com alavancagem

Segure posições maiores que seu dinheiro disponível

Faça trade na volatividade

Sem necessidade de ter propriedade do ativo em si

Sem comissões

Apenas spreads baixos

Gerencie o risco com ferramentas dentro da plataforma

Possibilidade de adicionar níveis de "take profit" e "stop loss"