Loading...

Gold (XAUUSD)

[[ data.name ]]

[[ data.ticker ]]

[[ data.price ]] [[ data.change ]] ([[ data.changePercent ]]%)

Low: [[ data.low ]]

High: [[ data.high ]]

Gold: The Cornerstone of Global Financial Systems

Gold has long been a cornerstone of the global financial system, serving as a store of value, a hedge against inflation, and a key component in investment portfolios. Understanding the dynamics of gold pricing, including the use of tools like a gold price chart, is essential for investors, economists, and policymakers alike. This comprehensive analysis delves into the current state of the gold market, explores prevailing trends, examines the factors influencing gold prices, and discusses related commodities affected by gold's price movements.

Gold Price Financial Market Overview

The gold market operates within a complex financial ecosystem, influenced by a myriad of factors ranging from macroeconomic indicators to geopolitical events. Gold is traded globally, with major markets in New York (COMEX), London (LBMA), and Shanghai (SGE). The price of gold is typically quoted in U.S. dollars per troy ounce, and it fluctuates continuously during trading hours.

Gold price today, as of November 20, 2024, gold is trading at approximately $2,630 per ounce, reflecting a significant appreciation over the past year. For those looking to buy gold, this surge is attributed to factors like economic uncertainties, inflationary pressures, and shifts in monetary policies. Conversely, those opting to sell gold are leveraging this high price to maximize returns.

Investors often analyze gold history through historical price trends to make informed decisions. Using a gold price calculator, traders can estimate returns based on investment sizes and entry points. These tools are integral to developing a robust gold trading strategy.

Current Gold Price Trends

In recent months, gold prices today have exhibited a bullish trend, breaking through previous resistance levels and setting new records. Several key trends have emerged:

- Inflation Hedge: With inflation rates climbing globally, investors are turning to gold as a hedge against the eroding purchasing power of fiat currencies. As a result, many use gold price charts to track real-time price movements.

- Geopolitical Tensions: Ongoing geopolitical conflicts and trade disputes have heightened market volatility, prompting a flight to safe-haven assets like gold. This has driven increased interest in strategies to buy gold during uncertain times.

- Central Bank Policies: Dovish monetary policies and interest rate cuts by central banks have reduced the opportunity cost of holding non-yielding assets such as gold, making it more attractive to investors.

- Currency Fluctuations: A weakening U.S. dollar has made gold cheaper for holders of other currencies, boosting demand and driving up prices. Gold price prediction models often factor in currency trends to forecast future movements.

Factors That Affect Gold Price and the Gold Market

The price of gold is influenced by a complex interplay of factors:

- Supply and Demand Dynamics: Gold supply is relatively inelastic, with mining production growing slowly. Demand, however, can fluctuate based on jewelry consumption, industrial use, and investment needs.

- Economic Indicators: Data such as GDP growth, employment rates, and manufacturing output can impact investor sentiment and, consequently, gold prices.

- Interest Rates: Higher interest rates increase the opportunity cost of holding gold, typically leading to lower prices, while lower rates have the opposite effect.

- Inflation: Gold is often viewed as a hedge against inflation. Rising inflation can lead to higher gold prices as investors seek to preserve value, further fueling interest in gold trading strategies.

- Currency Strength: The value of the U.S. dollar inversely affects gold prices; a stronger dollar makes gold more expensive in other currencies, reducing demand.

- Geopolitical Events: Crises, wars, and political instability can drive investors toward gold as a safe-haven asset, increasing its price.

- Market Speculation: Investor behavior, driven by market sentiment and speculative activities, can lead to short-term price volatility.

Other Related Commodities Affected by the Price Action of Gold

Gold's price movements can influence other commodities, particularly those within the precious metals group:

- Silver: Often considered "poor man's gold," silver price tend to move in tandem with gold, influenced by similar factors such as investment demand and economic conditions. Investors frequently use tools like the silver price calculator to assess potential returns or analyze a silver price chart to compare historical trends with gold.

- Platinum Price and Palladium Price: These metals, used extensively in industrial applications, can be affected by gold price trends, especially when investors seek alternatives within the precious metals sector.

- Mining Stocks: Companies involved in gold and silver mining often experience stock price fluctuations in line with precious metal prices, affecting the broader commodities market.

As investors and traders navigate the complexities of precious metals markets, many diversify their portfolios by combining gold trading strategies with ventures into silver, platinum, and palladium. Insights gained from gold price prediction and historical data are often applied across these related commodities.

The gold market is a dynamic and multifaceted component of the global financial system. Staying informed about current trends, understanding the factors influencing prices, and recognizing the interconnectedness of related commodities are crucial for making informed investment decisions. Whether you aim to buy gold, sell gold, or explore other opportunities in precious metals, leveraging tools like gold price calculators, gold price charts, and predictive analytics can significantly enhance your strategy.

| Swap long | [[ data.swapLong ]] points |

|---|---|

| Swap short | [[ data.swapShort ]] points |

| Spread min | [[ data.stats.minSpread ]] |

| Spread avg | [[ data.stats.avgSpread ]] |

| Min contract size | [[ data.minVolume ]] |

| Min step size | [[ data.stepVolume ]] |

| Commission and Swap | Commission and Swap |

| Leverage | Leverage |

| Trading Hours | Trading Hours |

* The spreads provided are a reflection of the time-weighted average. Though Skilling attempts to provide competitive spreads during all trading hours, clients should note that these may vary and are susceptible to underlying market conditions. The above is provided for indicative purposes only. Clients are advised to check important news announcements on our Economic Calendar, which may result in the widening of spreads, amongst other instances.

The above spreads are applicable under normal trading conditions. Skilling has the right to amend the above spreads according to market conditions as per the 'Terms and Conditions'.

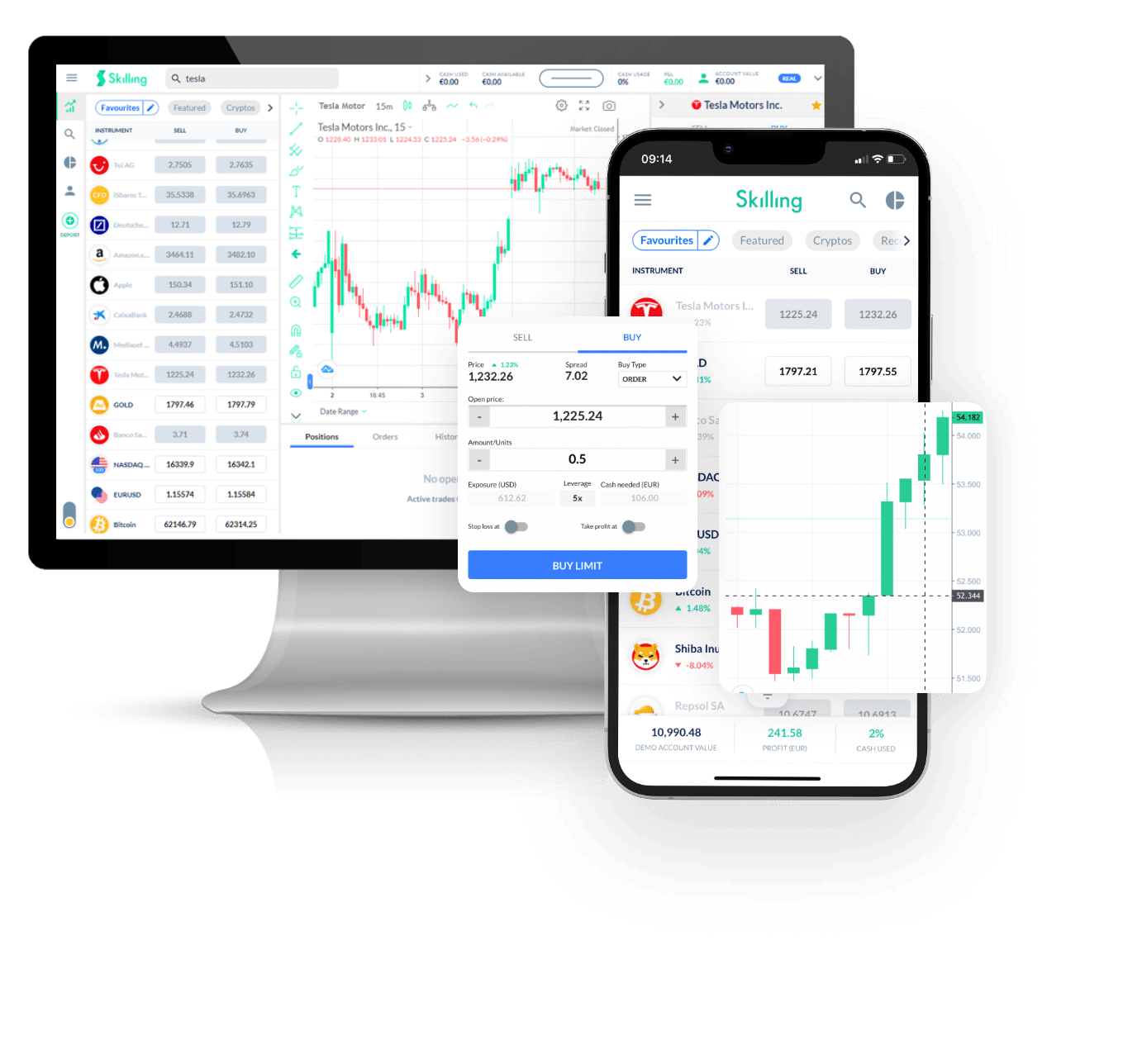

Trade [[data.name]] with Skilling

Take a view on the commodity sector! Diversify with a single position.

- Trade 24/5

- Tight spreads

- Average Execution at 5ms

- Easy to use platform

FAQs

What are the differences between gold and silver?

+ -

Gold and silver are two of the world's most traded metals, but understanding their differences is a complex and ever-evolving task. Gold is often seen as a safe investment, since its value usually remains high even when other markets fluctuate. Conversely, silver can be more volatile due to its many industrial uses, so trading in it with CFDs carries more risk than investing in gold.

Nevertheless, some precious metal traders still find advantages to trading in silver over gold: the demand for industrial silver can lead to prices fluctuating which presents opportunities for savvy investors. Ultimately, differences between gold and silver depend largely on their respective market conditions; whilst one might gain at once time, the other could gain significantly at another.

How much gold is there available?

+ -

When it comes to gold resources, the amount available in the world today can vary widely. Estimates range from 165,000 tons to over 2 million tons, accounting for gold that is both accessible and inaccessible. What is certain is that gold continues to be a valuable asset and its worth fluctuates with market forces. Mining and gold prospecting remain very lucrative endeavors as a result of gold's inherent value.

In fact, gold has been used since ancient times as currency and still holds some significance in modern economies with countries like China leading the charge. Though gold may not be mined and traded as much as other commodities like oil or wheat, what gold there is available remains significant both economically and culturally worldwide.

How to trade gold?

+ -

Those wanting to trade gold have a few options; you could buy physical gold such as coins and bars, use futures and options, or opt for trading Contracts For Differences (CFDs). CFDs are essentially an agreement between two parties which stipulate how much money will be exchanged depending on how the price of an asset (in this case gold) changes.

By using CFDs when trading gold, you’ll benefit from the ability to leverage your position – meaning that you can open a larger position than with just your capital alone - but it’s worth noting that the higher risk associated requires careful consideration. That said, trading gold can be a great way to gain exposure to both upside potential and downside risk of owning physical gold at a fraction of the cost.

Why Trade [[data.name]]

Make the most of price fluctuations - no matter what direction the price swings and without the restrictions that come with owning the underlying asset.

CFD

Actual Commodities

Capitalise on rising prices (go long)

Capitalise on falling prices (go short)

Trade with leverage

Trade on volatility

No commissions

Just low spreads

Manage risk with in-platform tools

Ability to set take profit and stop loss levels