Chargement...

Cours de l'action Astrazeneca

[[ data.name ]]

[[ data.ticker ]]

[[ data.price ]] [[ data.change ]] ([[ data.changePercent ]]%)

Bas: [[ data.low ]]

Haut: [[ data.high ]]

Aperçu

Histoire

Opérations

Aperçu

Histoire

Opérations

Astra AB, fondée en 1913 par 400 médecins et apothicaires à Södertälje, en Suède, a connu une transformation importante. En 1993, ICI, un conglomérat chimique britannique formé de quatre sociétés distinctes, a cédé ses activités pharmaceutiques et agrochimiques pour créer Zeneca Group PLC. L'étape finale de cette évolution a eu lieu en 1999, lorsque Astra a fusionné avec Zeneca Group pour former AstraZeneca plc. La société nouvellement créée a son siège social à Londres et a choisi la même année un nouvel emplacement pour sa base américaine : le site « Fairfax-plus » à North Wilmington, dans le Delaware.

Astra AB, fondée en 1913 par 400 médecins et apothicaires à Södertälje, en Suède, a connu une série de transformations. En 1993, ICI, un conglomérat chimique britannique formé de quatre sociétés chimiques britanniques, a séparé ses activités pharmaceutiques et agrochimiques, créant Zeneca Group PLC. Enfin, en 1999, Astra et Zeneca Group ont fusionné pour former AstraZeneca plc, dont le siège social est à Londres. La même année, AstraZeneca a choisi un nouvel emplacement pour son siège social américain, le site « Fairfax-plus » à North Wilmington, dans le Delaware.

En février 2007, AstraZeneca a acquis Arrow Therapeutics, une société spécialisée dans la découverte et le développement de thérapies antivirales, pour 150 millions de dollars. Le pipeline de la société et la « falaise de brevets » ont suscité de nombreuses spéculations en avril 2007, conduisant à des collaborations et des acquisitions visant à renforcer ses efforts de recherche. Peu de temps après, AstraZeneca a acquis MedImmune, une société américaine, pour environ 15,2 milliards de dollars, obtenant ainsi accès aux vaccins contre la grippe et aux traitements antiviraux pour les nourrissons. Par la suite, AstraZeneca a regroupé toutes ses opérations biologiques dans une division dédiée appelée MedImmune.

En 2010, AstraZeneca a acquis Novexel Corp, une société de recherche d'antibiotiques créée en 2004 en tant que spin-off de la division anti-infectieuse de Sanofi-Aventis. Grâce à cette acquisition, AstraZeneca a acquis l'antibiotique expérimental NXL-104 (CEF104) (CAZ-AVI).

En mars 2013, AstraZeneca a annoncé une restructuration majeure de son entreprise. Celle-ci comprenait la fermeture des activités de recherche et développement d'Alderley Park dans le Cheshire, de Loughborough au Royaume-Uni et de Lund en Suède. L'entreprise a également investi 500 millions de dollars dans un nouveau centre de recherche et développement à Cambridge. AstraZeneca a regroupé ses activités de R&D sur trois sites : Cambridge, Gaithersburg, dans le Maryland (siège de MedImmune, où elle se concentre sur les médicaments biotechnologiques) et Göteborg en Suède, où les recherches sur les médicaments chimiques traditionnels seraient menées.

L'entreprise a également annoncé qu'elle déplacerait son siège social de Londres à Cambridge en 2016 et supprimerait 1 600 emplois, suivis de 2 300 autres suppressions d'emplois trois jours plus tard. AstraZeneca a déclaré se concentrer sur trois domaines thérapeutiques : l'inflammation respiratoire et l'auto-immunité, les maladies cardiovasculaires et métaboliques et l'oncologie. En octobre 2013, l'entreprise a acquis la société biotechnologique d'oncologie Spirogen pour environ 440 millions de dollars.

En 2014, AstraZeneca a rejeté une offre de rachat finale de Pfizer de 55 £ par action, valorisant l'entreprise à 69,4 milliards de livres (117 milliards de dollars). Les deux entreprises étaient en pourparlers depuis janvier 2014. Si le rachat avait été fructueux, Pfizer serait devenu le plus grand fabricant de médicaments au monde et la transaction aurait été la plus grande acquisition étrangère d'une entreprise britannique. L'accord a rencontré l'opposition de nombreux Britanniques, y compris des politiciens et des scientifiques.

En juillet 2014, AstraZeneca a acquis Almirall Sofotec, une filiale d'Almirall, ainsi que son portefeuille de traitements pulmonaires, notamment le médicament contre la BPCO, Eklira. L'accord de 2,1 milliards de dollars US a alloué 1,2 milliard de dollars US au développement de la franchise respiratoire, l'un des trois domaines thérapeutiques ciblés d'AstraZeneca. En août 2014, la société a annoncé une collaboration de trois ans avec Mitsubishi Tanabe Pharma sur la néphropathie diabétique.

En septembre 2014, AstraZeneca s'est associée à Eli Lilly pour développer et commercialiser son candidat inhibiteur de BACE, l'AZD3292, pour le traitement de la maladie d'Alzheimer. L'accord pourrait rapporter jusqu'à 500 millions de dollars à AstraZeneca. En novembre 2014, MedImmune, la division R&D en produits biologiques d'AstraZeneca, a acquis Definiens pour plus de 150 millions de dollars. La société a également lancé une collaboration d'essai de phase I/II avec Pharmacyclics et Janssen Biotech, étudiant des traitements combinés. En outre, AstraZeneca a accepté de vendre son activité de traitement de la lipodystrophie à Aegerion Pharmaceuticals pour plus de 325 millions de dollars.

En décembre, AstraZeneca a reçu une approbation accélérée de la FDA pour l'Olaparib dans le traitement des femmes atteintes d'un cancer de l'ovaire avancé et porteuses d'une mutation génétique BRCA. L'approbation du médicament était principalement basée sur sa capacité à réduire les tumeurs chez les patients pendant une moyenne de 7,9 mois.

En 2015, AstraZeneca s'est lancée dans une série d'acquisitions, de partenariats et d'accords de licence, démontrant son engagement à élargir son portefeuille et sa présence dans divers domaines thérapeutiques.

La société a commencé l'année en acquérant les droits américains et canadiens sur les activités de médicaments respiratoires de marque d'Actavis pour 600 millions de dollars. Elle s'est également associée à Orca Pharmaceuticals pour développer des inhibiteurs du récepteur nucléaire gamma orphelin apparenté à l'acide rétinoïque pour les maladies auto-immunes, générant potentiellement jusqu'à 122,5 millions de dollars pour Orca. AstraZeneca a en outre investi 40 millions de dollars dans la création d'une nouvelle filiale axée sur les anti-infectieux à petites molécules, recherchant principalement l'inhibiteur de la gyrase, AZD0914, pour le traitement de la gonorrhée.

En mars, la société a annoncé la co-commercialisation du naloxegol avec Daiichi Sankyo dans le cadre d'un accord d'une valeur maximale de 825 millions de dollars. Le mois d'avril a vu une série de collaborations évaluées à environ 1,8 milliard de dollars, notamment un partenariat avec Celgene pour développer et commercialiser MEDI4736 pour le lymphome non hodgkinien, les syndromes myélodysplasiques et le myélome multiple, AstraZeneca recevant 450 millions de dollars. En outre, un accord a été conclu pour étudier un traitement combiné de MEDI4736 et de l'anticorps anti-NKG2A de phase II IPH2201 d'Innate Pharma, d'une valeur potentielle allant jusqu'à 1,275 milliard de dollars. La branche MedImmune d'AstraZeneca a également lancé des essais cliniques collaboratifs avec Juno Therapeutics pour étudier des traitements combinés contre le cancer.

En juin, Eolas Therapeutics a signé un accord de partenariat sur le programme Eolas Orexin-1 Receptor Antagonist (EORA) pour le sevrage tabagique et d'autres traitements. En juillet, la société a vendu ses droits sur Entocort (budésonide) à Tillotts Pharma pour 215 millions de dollars. Genzyme, une filiale d'AstraZeneca, a acquis le médicament contre le cancer rare Caprelsa (vandetanib) auprès d'AstraZeneca pour un montant pouvant atteindre 300 millions de dollars.

En août, AstraZeneca a acquis les droits mondiaux de développement et de commercialisation du candidat médicament HTL-1071 d'Heptares Therapeutics, ciblant le récepteur de l'adénosine A2A, dans le cadre d'un accord d'une valeur maximale de 510 millions de dollars. La filiale MedImmune de la société a acquis les droits exclusifs de l'immunothérapie INO-3112 d'Inovio Pharmaceuticals, actuellement en phase I/II, dans le cadre d'un accord qui pourrait générer plus de 727,5 millions de dollars pour Inovio. L'INO-3112 cible les papillomavirus humains de types 16 et 18. Valeant a obtenu une licence de Brodalumab auprès d'AstraZeneca pour un montant maximal de 445 millions de dollars en septembre.

En novembre, AstraZeneca a acquis ZS Pharma pour 2,7 milliards de dollars. En décembre, la société a annoncé son intention d'acquérir le portefeuille respiratoire de Takeda Pharmaceutical, notamment Alvesco et Omnaris, pour 575 millions de dollars. Un jour plus tard, AstraZeneca a pris une participation majoritaire de 55 % dans Acerta pour 4 milliards de dollars, obtenant ainsi les droits commerciaux sur l'inhibiteur oral irréversible de la tyrosine kinase Bruton d'Acerta, l'acalabrutinib (ACP-196), qui est actuellement en phase III de développement pour les cancers du sang à cellules B et en phase I ou II d'essais cliniques sur les tumeurs solides. Fin 2015, AstraZeneca était classée huitième plus grande société pharmaceutique au monde en termes de chiffre d'affaires.

En juillet 2017, le PDG d'AstraZeneca, Pascal Soriot, avait déclaré que le Brexit n'aurait pas d'impact sur les engagements existants de l'entreprise au Royaume-Uni. Il avait toutefois reconnu que le Brexit avait ralenti la prise de décision concernant de nouveaux projets d'investissement, dans l'attente de la mise en place d'un cadre réglementaire post-Brexit.

En septembre 2017, le président d'AstraZeneca, Leif Johansson, a présenté son projet de délocaliser les opérations de recherche et de fabrication hors du Royaume-Uni en cas de « Brexit dur ».

En 2017, AstraZeneca a été classée onzième plus grande entreprise pharmaceutique mondiale en termes de ventes et septième en termes d'investissement en R&D.

En janvier 2018, Pam Cheng, vice-présidente exécutive d'AstraZeneca, a annoncé le lancement d'une nouvelle installation de tests d'assurance qualité en Suède, accompagnée de nouveaux efforts de recrutement dans le pays.

En février 2018, AstraZeneca a annoncé la scission de six médicaments expérimentaux en phase de démarrage dans une nouvelle société de biotechnologie, Viela Bio, valorisée à 250 millions de dollars américains.

Le 6 décembre 2018, AstraZeneca a acquis près de 8% de la société pharmaceutique américaine Moderna.

En mars 2019, AstraZeneca a conclu un accord de collaboration avec Daiichi Sankyo Co Ltd, engageant jusqu'à 6,9 milliards de dollars américains pour le développement d'un traitement expérimental contre le cancer du sein. AstraZeneca prévoyait d'utiliser le produit d'une émission d'actions de 3,5 milliards de dollars américains pour financer cette collaboration. L'accord pour le médicament connu sous le nom de trastuzumab deruxtecan a entraîné une hausse de 16 % du cours de l'action de Daiichi.

En septembre 2019, AstraZeneca a annoncé l'arrêt de la production de médicaments à son siège allemand de Wedel, entraînant la perte de 175 emplois d'ici fin 2021.

En octobre 2019, AstraZeneca a accepté de vendre les droits commerciaux mondiaux de son médicament pour le traitement du reflux acide à Cheplapharm Arzneimittel GmbH, une société pharmaceutique allemande, pour une valeur potentielle pouvant atteindre 276 millions de dollars américains.

En février 2020, AstraZeneca a accordé à Redhill Biopharma une sous-licence pour ses droits mondiaux sur le médicament Movantik, à l'exclusion de l'Europe, du Canada et d'Israël. En juin 2020, AstraZeneca a fait une première proposition de fusion avec Gilead Sciences, d'une valeur potentielle de près de 240 milliards de dollars. Cependant, ces plans ont été abandonnés par la suite en raison de préoccupations concernant le détournement de ressources du pipeline existant de la société et des efforts continus de vaccination contre la COVID-19.

En juillet 2020, la société a conclu une deuxième collaboration avec Daiichi Sankyo, axée sur le développement du DS-1062, un conjugué anticorps-médicament. Cet accord pourrait potentiellement générer jusqu'à 6 milliards de dollars pour Daiichi. En septembre 2020, AstraZeneca a acquis le programme préclinique d'inhibiteur oral de PCSK9 de Dogma Therapeutics.

Le 27 décembre 2020, le PDG d'AstraZeneca, Pascal Soriot, a déclaré avoir « trouvé la formule gagnante » avec son système à deux doses pour le vaccin COVID-19 de l'Université d'Oxford. Le Royaume-Uni a approuvé l'utilisation d'urgence du vaccin COVID-19 d'Oxford-AstraZeneca le 30 décembre 2020.

En juillet 2021, AstraZeneca a acquis Alexion Pharmaceuticals. En octobre 2021, par l'intermédiaire d'Alexion, la société a acquis Caelum Biosciences et son traitement monoclonal (CAEL-101) pour l'amylose à chaîne légère (AL) pour un montant pouvant atteindre 500 millions de dollars.

En juillet 2022, la société a annoncé l'acquisition de TeneoTwo pour un montant pouvant atteindre 1,3 milliard de dollars, renforçant ainsi son offre de médicaments contre le cancer du sang. En octobre 2022, il a été annoncé qu'AstraZeneca allait acquérir LogicBio Therapeutics, une société de médecine génomique en phase clinique. En novembre 2022, AstraZeneca a acquis Neogene Therapeutics, une société de biotechnologie en phase clinique basée à Amsterdam.

En janvier 2023, AstraZeneca a annoncé l'acquisition de CinCor Pharma pour 1,8 milliard de dollars.

En novembre 2023, AstraZeneca a lancé Evinova, sa nouvelle division mondiale de technologies de la santé. Evinova a pour objectif de fournir des services complets aux CRO et aux sociétés pharmaceutiques, en les aidant à concevoir, exécuter et suivre des essais cliniques.

Décembre 2023 a été marqué par deux acquisitions importantes : AstraZeneca a acquis Icosavax, un développeur d'un vaccin contre le VRS, pour 1,1 milliard de dollars. Plus tard dans le mois, la société a accepté d'acquérir Gracell Biotechnologies, un développeur biopharmaceutique en phase clinique axé sur les thérapies cellulaires pour le cancer et les maladies auto-immunes, dans le cadre d'un accord évalué à 1,2 milliard de dollars. Les deux acquisitions ont été finalisées en février 2024.

En mars 2024, AstraZeneca a réalisé deux acquisitions supplémentaires : Amolyt Pharma pour 1,05 milliard de dollars en espèces et Fusion Pharmaceuticals Inc pour 2 milliards de dollars en espèces.

En juillet 2024, le National Institute for Health and Care Excellence (NICE) a décidé d'interdire au National Health Service (NHS) de fournir Enhertu, un traitement révolutionnaire pour le cancer du sein avancé à faible HER2. Cette décision fait suite au refus d'AstraZeneca et de Daiichi Sankyo de proposer un prix inférieur pour le médicament. Le rejet du NICE, le premier d'un traitement contre le cancer du sein en six ans, a souligné les défis financiers associés au financement de médicaments complexes. Le coût élevé d'Enhertu, 117 857 £ par cycle de traitement, a encore compliqué la situation. Malgré l'approbation de l'Agence de réglementation des médicaments et des soins de santé, la non-recommandation du NICE signifiait que le médicament ne serait accessible que de manière privée ou par le biais d'un financement séparé en Écosse. Les essais cliniques avaient démontré la capacité d'Enhertu à prolonger la vie des patients de cinq mois par rapport à la chimiothérapie, mais aucun accord sur les prix n'avait pu être conclu entre le NICE et les sociétés.

Cette chronologie décrit les fusions et acquisitions importantes d'AstraZeneca, retraçant son évolution depuis sa fondation jusqu'à nos jours :

Fondateurs et prédécesseurs :

- Astra AB : Fondée en 1913.

- Tika : Acquis en 1939.

Création d'AstraZeneca :

- Zeneca : issue d'Imperial Chemical Industries (ICI) en 1993.

- AstraZeneca : Né de la fusion d'Astra AB et de Zeneca en 1999.

Principales acquisitions :

- Salick Health Care : Acquis en 1996.

- Ishihara Sangyo Kaisha : Acquis en 1997 (activités fongicides aux États-Unis).

- Aptein Inc : Acquise en 1998.

- KuDOS Pharmaceuticals : Acquis en 2005.

- Cambridge Antibody Technology : acquise en 2006.

- MedImmune : Acquis en 2007.

- Arrow Therapeutics : Acquise en 2007.

- Novexel Corp : Acquise en 2010.

- Guangdong BeiKang Pharmaceutical Company : acquise en 2011.

- Enobia Pharma Corp : Acquise en 2011.

- Ardea Biosciences : Acquise en 2012.

- Amylin Pharmaceuticals : acquise conjointement avec Bristol-Myers Squibb en 2012.

- Spirogen : Acquis en 2013.

- Pearl Therapeutics : Acquise en 2013.

- Omthera Pharmaceuticals : Acquise en 2013.

- ZS Pharma : Acquise en 2015.

- Synageva BioPharma : Acquise en 2015.

- Definiens : Acquis en 2014.

- Wilson Therapeutics : Acquise en 2018.

- Syntimmune : Acquis en 2018.

- Achillion Pharmaceuticals : Acquis en 2019.

- Portola Pharmaceuticals : Acquise en 2020.

- Alexion Pharmaceuticals : Acquis en 2021.

- Caelum Biosciences : Acquis en 2021.

- TeneoTwo : Acquis en 2022.

- LogicBio Therapeutics : Acquis en 2022.

- Neogene Therapeutics : Acquis en 2022.

- CinCor Pharma : Acquis en 2023.

- Icosavax : Acquis en 2024.

- Gracell Biotechnologies : Acquise en 2024.

- Amolyt Pharma : Acquise en 2024.

- Fusion Pharmaceuticals Inc : Acquise en 2024.

Remarque : Proliferon Inc (acquise en 2000) a été restructurée en Alexion Antibody Technologies Inc.

AstraZeneca est une société pharmaceutique et biotechnologique mondiale spécialisée dans le développement, la fabrication et la vente de traitements pour diverses pathologies. Ses domaines d'intervention comprennent l'oncologie, les maladies cardiovasculaires, les troubles gastro-intestinaux, les infections, les neurosciences, les affections respiratoires et l'inflammation. Le siège social de la société est situé à Cambridge, au Royaume-Uni, avec d'importants centres de recherche et développement (R&D) à Cambridge (Royaume-Uni), Gaithersburg (Maryland, États-Unis), Göteborg (Suède) et Varsovie (Pologne).

En 2015, le médicament d'AstraZeneca, le tremelimumab, a reçu la désignation de médicament orphelin aux États-Unis pour le traitement du mésothéliome. Cependant, un essai clinique mené en 2016 n'a pas atteint son critère d'évaluation principal pour le traitement du mésothéliome, ce qui a conduit à l'arrêt du développement du médicament pour cette indication.

En 2008, David Brennan était le directeur général de la société et a reçu une rémunération de 1 574 144 dollars américains. Brennan a annoncé son départ à la retraite en 2012 et Pascal Soriot a été nommé pour lui succéder. La même année, Leif Johansson a pris la présidence non exécutive, succédant à Louis Schweitzer.

Le conseil d'administration d'AstraZeneca comprend des membres non exécutifs, dont Philip Broadley, Euan Ashley, Michel Demaré, Deborah DiSanzo, Diana Layfield, Sheri McCoy, Tony Mok, Nazneen Rahman, Andreas Rummelt et Marcus Wallenberg.

En termes d’activités de lobbying, AstraZeneca est membre de la Personalized Medicine Coalition, un groupe de défense qui promeut la recherche médicale et fait du lobbying au nom de l’industrie pharmaceutique.

| Swap long | [[ data.swapLong ]] points |

|---|---|

| Swap court | [[ data.swapShort ]] points |

| Spread min | [[ data.stats.minSpread ]] |

| Spread moyen | [[ data.stats.avgSpread ]] |

| Taille de contrat min | [[ data.minVolume ]] |

| Taille de step min | [[ data.stepVolume ]] |

| Commissions et swap | Commissions et swap |

| Effet de levier | Effet de levier |

| Heures de trading | Heures de trading |

* Les spreads fournis sont le reflet d'une moyenne pondérée dans le temps. Bien que Skilling s'efforce de fournir des spreads compétitifs pendant toutes les heures de trading, les clients doivent noter que ceux-ci peuvent varier et sont sensibles aux conditions sous-jacentes du marché. Les informations ci-dessus sont fournies à titre indicatif seulement. Nous conseillons toujours aux clients de vérifier sur notre Calendrier économique les annonces et actualités importantes qui pourraient provoquer un élargissement des spreads.

Les spreads ci-dessus sont applicables dans des conditions de trading normales. Skilling a le droit de modifier les spreads ci-dessus en fonction des conditions des marchés, comme stipulé dans les « Conditions générales ».

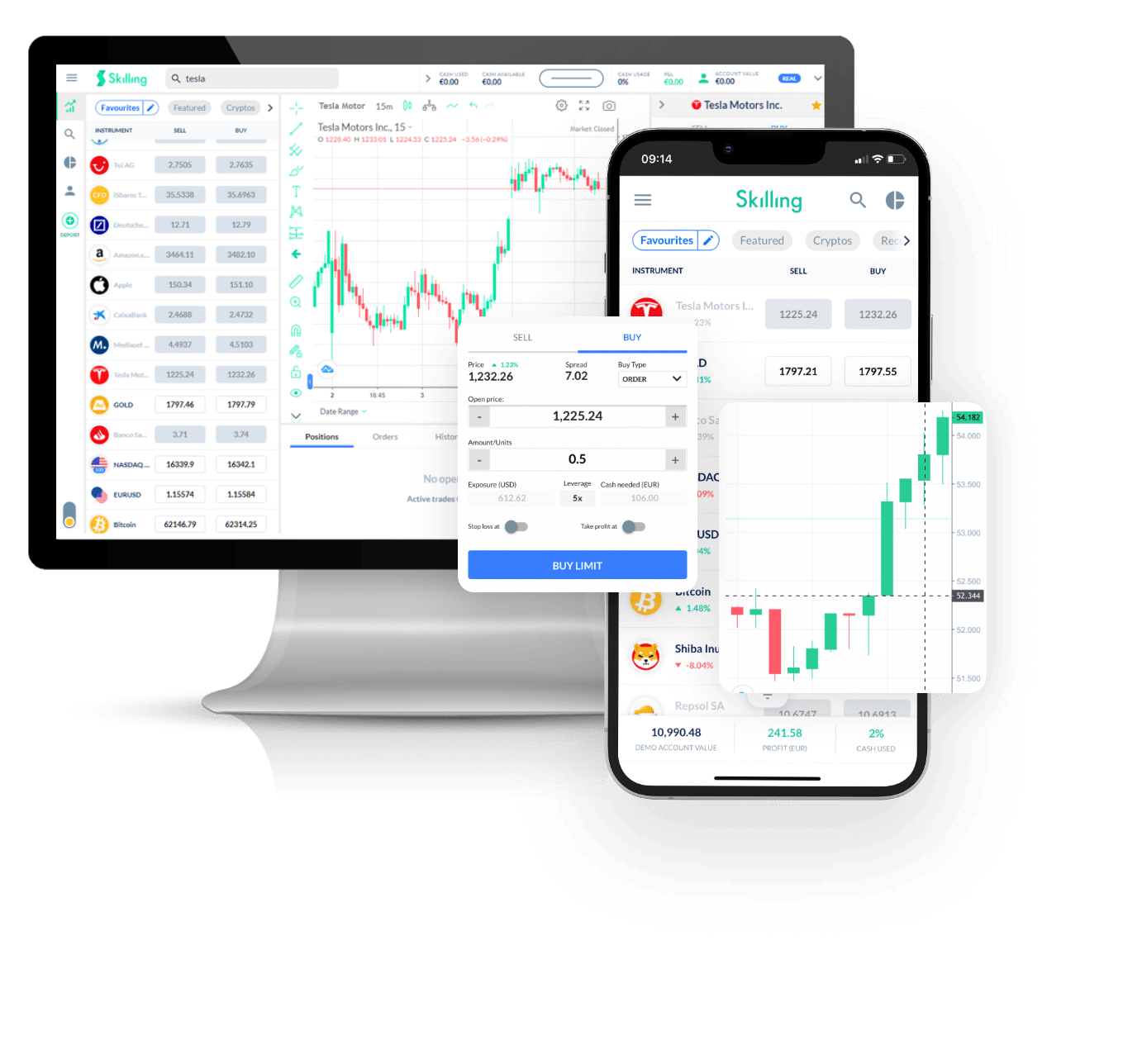

Tradez les [[data.name]] avec Skilling

Le tout sans tracas, avec des tailles de transaction flexibles et sans aucune commission !*

- Tradez 24/5

- Exigences de marge minimale

- Pas de comission, seulement le spread

- Fractions d'actions disponibles

- Plateforme facile à utiliser

*D´autres frais peuvent s´appliquer

Pourquoi trader [[data.name]]

Tirez le meilleur parti des fluctuations de prix - quelle que soit la tendance des fluctuations de prix et sans les restrictions de capital qui accompagnent l'achat du sous-jacent

CFD

Actions

Capitalisez sur la hausse des prix ( achat)

Capitalisez sur la baisse des prix (vendre)

Tradez avec effet de levier

Détenez des positions plus importantes que l'argent dont vous disposez

Tradez sur la volatilité

Pas besoin de posséder l'actif

Pas de commission

Seulement des spreads bas

Gérez les risques avec des outils intégrés à la plateforme

Possibilité de définir des niveaux de take profit et de stop loss