Wird geladen...

Astrazeneca aktienkurs

[[ data.name ]]

[[ data.ticker ]]

[[ data.price ]] [[ data.change ]] ([[ data.changePercent ]]%)

Tief: [[ data.low ]]

Hoch: [[ data.high ]]

Überblick

Geschichte

Operationen

Überblick

Geschichte

Operationen

Astra AB, 1913 von 400 Ärzten und Apothekern im schwedischen Södertälje gegründet, durchlief eine tiefgreifende Transformation. 1993 trennte sich ICI, ein britischer Chemiekonzern, der aus vier separaten Unternehmen bestand, von seinen Pharma- und Agrochemie-Geschäften und gründete die Zeneca Group PLC. Der letzte Schritt in dieser Entwicklung erfolgte 1999, als Astra mit der Zeneca Group fusionierte und AstraZeneca plc entstand. Das neu gegründete Unternehmen hatte seinen Hauptsitz in London und wählte im selben Jahr einen neuen Standort für seine US-Niederlassung: den „Fairfax-plus“-Standort in North Wilmington, Delaware.

Astra AB, 1913 von 400 Ärzten und Apothekern im schwedischen Södertälje gegründet, durchlief eine Reihe von Transformationen. 1993 spaltete ICI, ein aus vier britischen Chemieunternehmen gebildeter britischer Chemiekonzern, seine Pharma- und Agrochemiegeschäfte ab und gründete die Zeneca Group PLC. Schließlich fusionierten Astra und die Zeneca Group 1999 zur AstraZeneca plc mit Sitz in London. Im selben Jahr wählte AstraZeneca einen neuen Standort für seine US-Zentrale, den „Fairfax-plus“-Standort in North Wilmington, Delaware.

Im Februar 2007 übernahm AstraZeneca Arrow Therapeutics, ein auf die Entdeckung und Entwicklung antiviraler Therapien spezialisiertes Unternehmen, für 150 Millionen Dollar. Die Produktpipeline und der „Patent-Cliff“ des Unternehmens lösten im April 2007 zahlreiche Spekulationen aus, was zu Kooperationen und Übernahmen führte, die die Forschungsanstrengungen des Unternehmens verstärken sollten. Kurz darauf übernahm AstraZeneca das US-Unternehmen MedImmune für rund 15,2 Milliarden Dollar und erhielt damit Zugang zu Grippeimpfstoffen und antiviralen Behandlungen für Säuglinge. Anschließend konsolidierte AstraZeneca alle seine Biologika-Aktivitäten in einer eigenen Abteilung namens MedImmune.

Im Jahr 2010 übernahm AstraZeneca Novexel Corp, ein Unternehmen zur Entdeckung von Antibiotika, das 2004 als Spin-off der Antiinfektiva-Sparte von Sanofi-Aventis gegründet wurde. Durch diese Übernahme erhielt AstraZeneca das experimentelle Antibiotikum NXL-104 (CEF104) (CAZ-AVI).

Im März 2013 kündigte AstraZeneca eine umfassende Umstrukturierung des Unternehmens an. Dazu gehörte die Schließung von Forschungs- und Entwicklungsaktivitäten in Alderley Park in Cheshire, Loughborough in Großbritannien und Lund in Schweden. Das Unternehmen investierte außerdem 500 Millionen Dollar in eine neue Forschungs- und Entwicklungseinrichtung in Cambridge. AstraZeneca konsolidierte seine Forschungs- und Entwicklungsaktivitäten an drei Standorten: Cambridge, Gaithersburg, Maryland (Sitz von MedImmune, wo das Unternehmen sich auf biotechnologische Medikamente konzentriert) und Göteborg in Schweden, wo Forschungen zu traditionellen chemischen Medikamenten durchgeführt werden sollten.

Das Unternehmen kündigte außerdem an, dass es 2016 seinen Firmensitz von London nach Cambridge verlegen und 1.600 Stellen abbauen werde. Drei Tage später folgten weitere 2.300 Stellenabbaumaßnahmen. AstraZeneca erklärte, dass es sich auf drei Therapiebereiche konzentrieren werde: Atemwegsentzündungen und Autoimmunerkrankungen, Herz-Kreislauf- und Stoffwechselerkrankungen sowie Onkologie. Im Oktober 2013 erwarb das Unternehmen das biotechnologische Onkologieunternehmen Spirogen für rund 440 Millionen US-Dollar.

Im Jahr 2014 lehnte AstraZeneca ein letztes Übernahmeangebot von Pfizer in Höhe von 55 Pfund pro Aktie ab, was dem Unternehmen einen Wert von 69,4 Milliarden Pfund (117 Milliarden US-Dollar) beschert hätte. Die beiden Unternehmen hatten seit Januar 2014 Gespräche geführt. Wäre die Übernahme erfolgreich gewesen, wäre Pfizer zum weltgrößten Arzneimittelhersteller geworden und die Transaktion wäre die größte Auslandsakquisition eines britischen Unternehmens gewesen. Der Deal stieß in Großbritannien auf Widerstand vieler, darunter Politiker und Wissenschaftler.

Im Juli 2014 erwarb AstraZeneca Almirall Sofotec, eine Tochtergesellschaft von Almirall, zusammen mit seinem Lungenbehandlungsportfolio, darunter das COPD-Medikament Eklira. Der 2,1 Milliarden US-Dollar teure Deal sah 1,2 Milliarden US-Dollar für die Entwicklung des Atemwegsgeschäfts vor, einem der drei therapeutischen Zielbereiche von AstraZeneca. Im August 2014 gab das Unternehmen eine dreijährige Zusammenarbeit mit Mitsubishi Tanabe Pharma im Bereich diabetische Nephropathie bekannt.

Im September 2014 ging AstraZeneca eine Partnerschaft mit Eli Lilly ein, um seinen potenziellen BACE-Hemmer AZD3292 zur Behandlung der Alzheimer-Krankheit zu entwickeln und zu vermarkten. Der Deal könnte AstraZeneca bis zu 500 Millionen US-Dollar einbringen. Im November 2014 erwarb MedImmune, AstraZenecas Forschungs- und Entwicklungsabteilung für Biologika, Definiens für über 150 Millionen US-Dollar. Das Unternehmen startete außerdem eine Phase-I/II-Studienkooperation mit Pharmacyclics und Janssen Biotech zur Untersuchung von Kombinationsbehandlungen. Darüber hinaus stimmte AstraZeneca dem Verkauf seines Lipodystrophie-Behandlungsgeschäfts für über 325 Millionen US-Dollar an Aegerion Pharmaceuticals zu.

Im Dezember erhielt AstraZeneca die beschleunigte FDA-Zulassung für Olaparib zur Behandlung von Frauen mit fortgeschrittenem Eierstockkrebs, die eine BRCA-Genmutation aufweisen. Die Zulassung des Medikaments basierte in erster Linie auf seiner Fähigkeit, Tumore bei Patientinnen für durchschnittlich 7,9 Monate schrumpfen zu lassen.

Im Jahr 2015 schloss AstraZeneca eine Reihe von Akquisitionen, Partnerschaften und Lizenzvereinbarungen ab und demonstrierte damit sein Engagement für die Ausweitung seines Portfolios und seiner Präsenz in verschiedenen Therapiebereichen.

Das Unternehmen begann das Jahr mit dem Erwerb der US-amerikanischen und kanadischen Rechte am Geschäft mit Atemwegsmedikamenten der Marke Actavis für 600 Millionen Dollar. Es ging auch eine Partnerschaft mit Orca Pharmaceuticals ein, um Retinsäure-verwandte Orphan-Nuclear-Rezeptor-Gamma-Inhibitoren für Autoimmunerkrankungen zu entwickeln, was Orca potenziell bis zu 122,5 Millionen Dollar einbringen könnte. AstraZeneca investierte außerdem 40 Millionen Dollar in die Gründung einer neuen Tochtergesellschaft, die sich auf niedermolekulare Antiinfektiva konzentriert und vor allem den Gyrasehemmer AZD0914 zur Behandlung von Gonorrhoe erforscht.

Im März gab das Unternehmen die gemeinsame Vermarktung von Naloxegol mit Daiichi Sankyo in einem Geschäft im Wert von bis zu 825 Millionen Dollar bekannt. Im April kam es zu einer Reihe von Kooperationen im Wert von schätzungsweise 1,8 Milliarden Dollar, darunter eine Partnerschaft mit Celgene zur Entwicklung und Vermarktung von MEDI4736 für Non-Hodgkin-Lymphom, myelodysplastische Syndrome und multiples Myelom, von der AstraZeneca 450 Millionen Dollar erhielt. Darüber hinaus wurde eine Vereinbarung zur Untersuchung einer Kombinationsbehandlung von MEDI4736 und Innate Pharmas Phase-II-Anti-NKG2A-Antikörper IPH2201 getroffen, die potenziell bis zu 1,275 Milliarden Dollar wert ist. AstraZenecas MedImmune-Abteilung startete außerdem gemeinsame klinische Studien mit Juno Therapeutics, um Kombinationsbehandlungen für Krebs zu untersuchen.

Im Juni wurde eine Partnerschaftsvereinbarung mit Eolas Therapeutics über das Eolas Orexin-1-Rezeptorantagonistenprogramm (EORA) zur Raucherentwöhnung und anderen Behandlungen geschlossen. Im Juli verkaufte das Unternehmen seine Rechte an Entocort (Budesonid) für 215 Millionen Dollar an Tillotts Pharma. Genzyme, eine Tochtergesellschaft von AstraZeneca, erwarb das seltene Krebsmedikament Caprelsa (Vandetanib) von AstraZeneca für bis zu 300 Millionen Dollar.

Im August erwarb AstraZeneca im Rahmen eines bis zu 510 Millionen US-Dollar schweren Vertrags die weltweiten Rechte zur Entwicklung und Vermarktung des Arzneimittelkandidaten HTL-1071 von Heptares Therapeutics, der auf den Adenosin-A2A-Rezeptor abzielt. Die Tochtergesellschaft MedImmune des Unternehmens erwarb im Rahmen einer Vereinbarung, die Inovio mehr als 727,5 Millionen US-Dollar einbringen könnte, die exklusiven Rechte an der Immuntherapie INO-3112 von Inovio Pharmaceuticals, die sich derzeit in Phase I/II befindet. INO-3112 zielt auf die humanen Papillomaviren Typ 16 und 18 ab. Valeant lizenzierte im September Brodalumab von AstraZeneca für bis zu 445 Millionen US-Dollar.

Im November übernahm AstraZeneca ZS Pharma für 2,7 Milliarden Dollar. Im Dezember gab das Unternehmen seine Absicht bekannt, das Atemwegsportfolio von Takeda Pharmaceutical, darunter Alvesco und Omnaris, für 575 Millionen Dollar zu übernehmen. Einen Tag später erwarb AstraZeneca für 4 Milliarden Dollar eine 55-prozentige Mehrheitsbeteiligung an Acerta und damit die kommerziellen Rechte an Acertas irreversiblem oralen Bruton-Tyrosinkinase-Inhibitor Acalabrutinib (ACP-196), der sich derzeit in Phase III der Entwicklung für B-Zell-Blutkrebs und in klinischen Studien der Phase I oder II für solide Tumore befindet. Ende 2015 war AstraZeneca gemessen am Umsatz das achtgrößte Pharmaunternehmen der Welt.

Im Juli 2017 erklärte Pascal Soriot, CEO von AstraZeneca, dass der Brexit keine Auswirkungen auf die bestehenden Verpflichtungen des Unternehmens im Vereinigten Königreich haben werde. Er räumte jedoch ein, dass der Brexit die Entscheidungsfindung bezüglich neuer Investitionsprojekte verlangsamt habe, bis ein regulatorischer Rahmen für die Zeit nach dem Brexit geschaffen sei.

Bereits im September 2017 skizzierte AstraZeneca-Vorsitzender Leif Johansson Pläne für die Einleitung einer Verlagerung der Forschungs- und Produktionsaktivitäten aus dem Vereinigten Königreich im Falle eines „harten Brexits“.

Im Jahr 2017 belegte AstraZeneca gemessen am Umsatz den elftgrößten Pharmakonzern der Welt und hinsichtlich der Investitionen in Forschung und Entwicklung den siebten Platz.

Im Januar 2018 kündigte Pam Cheng, Executive Vice President bei AstraZeneca, die Eröffnung einer Einrichtung für doppelte Qualitätssicherungstests in Schweden an, begleitet von neuen Einstellungsbemühungen im Land.

Im Februar 2018 gab AstraZeneca die Ausgliederung von sechs experimentellen Medikamenten im Frühstadium in ein neues Biotechnologieunternehmen namens Viela Bio mit einem Wert von 250 Millionen US-Dollar bekannt.

Am 6. Dezember 2018 erwarb AstraZeneca fast 8 % des amerikanischen Pharmaunternehmens Moderna.

Im März 2019 schloss AstraZeneca eine Kooperationsvereinbarung mit Daiichi Sankyo Co Ltd ab und verpflichtete sich, bis zu 6,9 Milliarden US-Dollar für die Entwicklung einer experimentellen Brustkrebsbehandlung bereitzustellen. AstraZeneca plante, den Erlös aus einer Aktienemission im Wert von 3,5 Milliarden US-Dollar zur Finanzierung dieser Zusammenarbeit zu verwenden. Der Deal für das Medikament Trastuzumab Deruxtecan führte zu einem Anstieg des Aktienkurses von Daiichi um 16 %.

Im September 2019 kündigte AstraZeneca die Einstellung der Medikamentenproduktion am deutschen Hauptsitz in Wedel an, was bis Ende 2021 den Verlust von 175 Arbeitsplätzen zur Folge haben würde.

Im Oktober 2019 vereinbarte AstraZeneca den Verkauf der weltweiten Handelsrechte für sein Medikament zur Behandlung von saurem Reflux an das deutsche Pharmaunternehmen Cheplapharm Arzneimittel GmbH für einen potenziellen Wert von bis zu 276 Millionen US-Dollar.

Im Februar 2020 erteilte AstraZeneca Redhill Biopharma eine Unterlizenz für seine weltweiten Rechte am Medikament Movantik, mit Ausnahme von Europa, Kanada und Israel. Im Juni 2020 machte AstraZeneca einen ersten Vorschlag zur Fusion mit Gilead Sciences, der potenziell fast 240 Milliarden US-Dollar wert sein könnte. Diese Pläne wurden jedoch später aufgegeben, da man befürchtete, dass dadurch Ressourcen von der bestehenden Pipeline des Unternehmens und den laufenden COVID-19-Impfstoffbemühungen abgezogen würden.

Im Juli 2020 ging das Unternehmen eine zweite Zusammenarbeit mit Daiichi Sankyo ein, die sich auf die Entwicklung von DS-1062, einem Antikörper-Wirkstoff-Konjugat, konzentrierte. Dieser Deal könnte Daiichi potenziell bis zu 6 Milliarden US-Dollar einbringen. Im September 2020 erwarb AstraZeneca das präklinische orale PCSK9-Inhibitorprogramm von Dogma Therapeutics.

Am 27. Dezember 2020 erklärte Pascal Soriot, CEO von AstraZeneca, dass sie mit ihrem Zwei-Dosen-System für den COVID-19-Impfstoff der Universität Oxford „die Erfolgsformel gefunden“ hätten. Das Vereinigte Königreich genehmigte am 30. Dezember 2020 die Notfallverwendung des COVID-19-Impfstoffs von Oxford-AstraZeneca.

Im Juli 2021 übernahm AstraZeneca Alexion Pharmaceuticals. Im Oktober 2021 erwarb das Unternehmen über Alexion Caelum Biosciences und dessen monoklonale Behandlung (CAEL-101) gegen Leichtketten-Amyloidose (AL) für bis zu 500 Millionen US-Dollar.

Im Juli 2022 gab das Unternehmen die Übernahme von TeneoTwo für bis zu 1,3 Milliarden US-Dollar bekannt und stärkte damit sein Angebot an Blutkrebsmedikamenten. Im Oktober 2022 wurde bekannt gegeben, dass AstraZeneca LogicBio Therapeutics übernehmen wird, ein Unternehmen für Genommedizin im klinischen Stadium. Im November 2022 übernahm AstraZeneca Neogene Therapeutics, ein in Amsterdam ansässiges Biotechnologieunternehmen im klinischen Stadium.

Im Januar 2023 gab AstraZeneca die Übernahme von CinCor Pharma für 1,8 Milliarden Dollar bekannt.

Im November 2023 wurde Evinova gegründet, AstraZenecas neues globales Health-Tech-Unternehmen. Ziel von Evinova ist es, CROs und Pharmaunternehmen umfassende Dienstleistungen anzubieten und sie bei der Konzeption, Durchführung und Überwachung klinischer Studien zu unterstützen.

Im Dezember 2023 kam es zu zwei bedeutenden Übernahmen: AstraZeneca erwarb Icosavax, einen Entwickler eines RSV-Impfstoffs, für 1,1 Milliarden Dollar. Später im selben Monat vereinbarte das Unternehmen die Übernahme von Gracell Biotechnologies, einem Entwickler von Biopharmazeutika in der klinischen Phase, der sich auf Zelltherapien für Krebs und Autoimmunerkrankungen konzentriert, in einem Deal im Wert von bis zu 1,2 Milliarden Dollar. Beide Übernahmen wurden im Februar 2024 abgeschlossen.

Im März 2024 tätigte AstraZeneca zwei weitere Akquisitionen: Amolyt Pharma für 1,05 Milliarden US-Dollar in bar und Fusion Pharmaceuticals Inc. für 2 Milliarden US-Dollar in bar.

Eine bedeutende Entwicklung im Juli 2024 war, dass das National Institute for Health and Care Excellence (NICE) dem National Health Service (NHS) die Bereitstellung von Enhertu untersagte, einer bahnbrechenden Behandlung für fortgeschrittenen HER2-niedrigen Brustkrebs. Diese Entscheidung war auf die Weigerung von AstraZeneca und Daiichi Sankyo zurückzuführen, einen niedrigeren Preis für das Medikament anzubieten. Die Ablehnung durch NICE, die erste einer Brustkrebsbehandlung seit sechs Jahren, unterstrich die finanziellen Herausforderungen, die mit der Finanzierung komplexer Medikamente verbunden sind. Die hohen Kosten von Enhertu, 117.857 £ pro Behandlungszyklus, komplizierten die Situation zusätzlich. Trotz der Zulassung durch die Medicines and Healthcare Regulatory Agency bedeutete die Nicht-Empfehlung von NICE, dass das Medikament in Schottland nur privat oder über separate Finanzierung erhältlich sein würde. Klinische Studien hatten gezeigt, dass Enhertu das Leben der Patienten im Vergleich zu Chemotherapie um fünf Monate verlängern kann, dennoch konnte keine Preisvereinbarung zwischen NICE und den Unternehmen erzielt werden.

Diese Zeitleiste gibt einen Überblick über die bedeutenden Fusionen und Übernahmen von AstraZeneca und zeichnet die Entwicklung von der Gründung bis zum heutigen Tag nach:

Gründer & Vorgänger:

- Astra AB: Gegründet 1913.

- Tika: 1939 erworben.

Gründung von AstraZeneca:

- Zeneca: 1993 aus Imperial Chemical Industries (ICI) ausgegliedert.

- AstraZeneca: Entstanden durch die Fusion von Astra AB und Zeneca im Jahr 1999.

Wichtige Akquisitionen:

- Salick Health Care: 1996 übernommen.

- Ishihara Sangyo Kaisha: 1997 übernommen (Fungizid-Geschäft in den USA).

- Aptein Inc.: 1998 übernommen.

- KuDOS Pharmaceuticals: 2005 übernommen.

- Cambridge Antibody Technology: 2006 übernommen.

- MedImmune: 2007 übernommen.

- Arrow Therapeutics: 2007 übernommen.

- Novexel Corp: 2010 übernommen.

- Guangdong BeiKang Pharmaceutical Company: 2011 übernommen.

- Enobia Pharma Corp: 2011 übernommen.

- Ardea Biosciences: 2012 übernommen.

- Amylin Pharmaceuticals: 2012 gemeinsam mit Bristol-Myers Squibb übernommen.

- Spirogen: 2013 übernommen.

- Pearl Therapeutics: 2013 übernommen.

- Omthera Pharmaceuticals: 2013 übernommen.

- ZS Pharma: 2015 übernommen.

- Synageva BioPharma: 2015 übernommen.

- Definiens: 2014 erworben.

- Wilson Therapeutics: 2018 übernommen.

- Syntimmune: 2018 erworben.

- Achillion Pharmaceuticals: 2019 übernommen.

- Portola Pharmaceuticals: 2020 übernommen.

- Alexion Pharmaceuticals: 2021 übernommen.

- Caelum Biosciences: 2021 übernommen.

- TeneoTwo: 2022 erworben.

- LogicBio Therapeutics: 2022 übernommen.

- Neogene Therapeutics: 2022 übernommen.

- CinCor Pharma: Übernahme im Jahr 2023.

- Icosavax: 2024 übernommen.

- Gracell Biotechnologies: Übernahme im Jahr 2024.

- Amolyt Pharma: Übernahme im Jahr 2024.

- Fusion Pharmaceuticals Inc.: Übernahme im Jahr 2024.

Hinweis: Proliferon Inc (im Jahr 2000 übernommen) wurde in Alexion Antibody Technologies Inc. umstrukturiert.

AstraZeneca ist ein globales Pharma- und Biotechnologieunternehmen, das sich auf die Entwicklung, Herstellung und den Vertrieb von Behandlungen für verschiedene Erkrankungen spezialisiert hat. Zu den Schwerpunktbereichen gehören Onkologie, Herz-Kreislauf-Erkrankungen, Magen-Darm-Erkrankungen, Infektionen, Neurologie, Atemwegserkrankungen und Entzündungen. Der Hauptsitz des Unternehmens befindet sich in Cambridge, Großbritannien, mit großen Forschungs- und Entwicklungszentren (F&E) in Cambridge (Großbritannien), Gaithersburg (Maryland, USA), Göteborg (Schweden) und Warschau (Polen).

Im Jahr 2015 erhielt AstraZenecas Medikament Tremelimumab in den USA den Status eines Orphan-Arzneimittels zur Behandlung von Mesotheliom. Eine 2016 durchgeführte klinische Studie erreichte jedoch nicht ihren primären Endpunkt zur Behandlung von Mesotheliom, was zur Einstellung der Entwicklung des Medikaments für diese Indikation führte.

Ab 2008 war David Brennan CEO des Unternehmens und erhielt eine Vergütung von 1.574.144 US-Dollar. Brennan gab 2012 seinen Rücktritt bekannt und Pascal Soriot wurde zu seinem Nachfolger ernannt. Im selben Jahr übernahm Leif Johansson den Posten des nicht geschäftsführenden Vorsitzenden und trat damit die Nachfolge von Louis Schweitzer an.

Der Vorstand von AstraZeneca besteht aus nicht geschäftsführenden Mitgliedern, darunter Philip Broadley, Euan Ashley, Michel Demaré, Deborah DiSanzo, Diana Layfield, Sheri McCoy, Tony Mok, Nazneen Rahman, Andreas Rummelt und Marcus Wallenberg.

Was seine Lobbyaktivitäten angeht, ist AstraZeneca Mitglied der Personalized Medicine Coalition, einer Interessenvertretung, die medizinische Forschung fördert und im Namen der Pharmaindustrie Lobbyarbeit betreibt.

| Swap Long | [[ data.swapLong ]] Punkte |

|---|---|

| Swap Short | [[ data.swapShort ]] Punkte |

| Minimum Spread | [[ data.stats.minSpread ]] |

| Durchschnittlicher Spread | [[ data.stats.avgSpread ]] |

| Mindestvolumen | [[ data.minVolume ]] |

| Min. Schrittweite | [[ data.stepVolume ]] |

| Provisionen und Swap-Gebühren | Provisionen und Swap-Gebühren |

| Leverage | Leverage |

| Handelszeiten | Handelszeiten |

* Die angegebenen Spreads spiegeln den zeitgewichteten Durchschnitt wider. Obwohl Skilling versucht, während aller Handelszeiten wettbewerbsfähige Spreads bereitzustellen, sollten Kunden beachten, dass diese variieren können und anfällig für die zugrunde liegenden Marktbedingungen sind. Die obigen Angaben dienen nur zu Richtzwecken. Kunden wird empfohlen, wichtige Nachrichten in unserem Wirtschaftskalender zu lesen, was unter anderem zu einer Ausweitung der Spreads führen kann.

Die oben genannten Spreads gelten nur unter normalen Handelsbedingungen. Skilling behält sich das Recht vor, die oben genannten Spreads den Marktbedingungen entsprechend und in Übereinstimmung mit den 'Allgemeinen Geschäftsbedingungen' anzupassen.

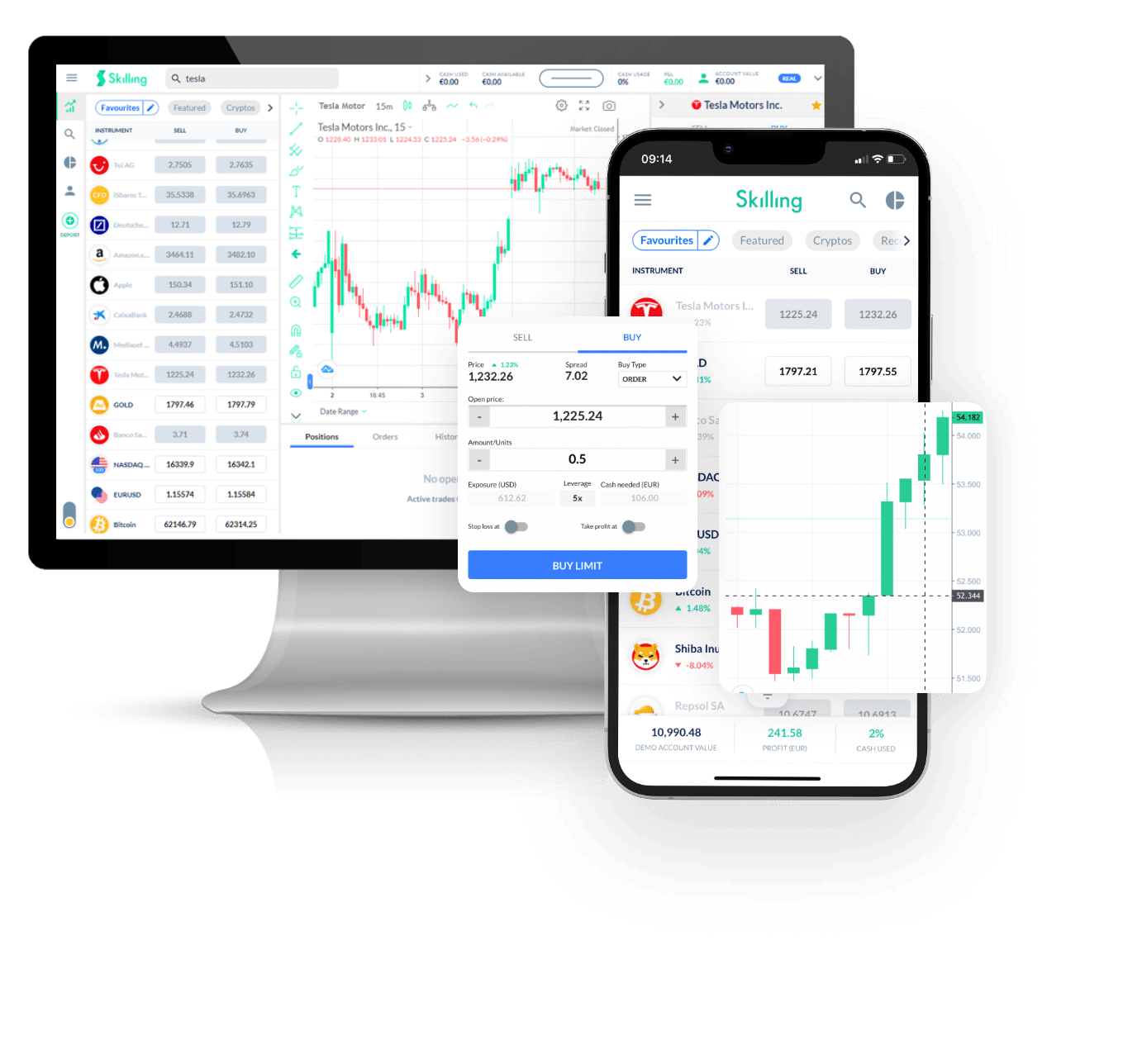

Handeln Sie [[data.name]] mit Skilling

Problemlos, mit flexiblen Handelsgrößen und ohne Provisionen!*

- Handeln Sie 24/5

- Mindestmarginanforderungen

- Keine Provision, nur Spreads

- Teilaktienhandel verfügbar

- Einfach zu bedienende Plattform

*Andere Gebühren können anfallen.

FAQs

Welches sind die Konkurrenten der Astrazeneca-Aktie?

+ -Es gibt mehrere große Konkurrenten für Astrazeneca-Aktien, darunter GlaxoSmithKline, Pfizer und Merck. Jedes dieser Unternehmen hat einen großen Anteil am globalen Pharmamarkt, und alle drei stehen in intensivem Wettbewerb miteinander. Während Astrazeneca ein starker Akteur in der Branche ist, steht es vor der Konkurrenz harte Konkurrenz durch diese anderen großen Unternehmen.

Wem gehören die meisten Astrazeneca-Aktien?

+ -Der größte Anteilseigner von AstraZeneca ist Fidelity Investments, das etwa 5 % des Unternehmens besitzt. Der zweitgrößte Anteilseigner ist BlackRock, das etwa 4 % von AstraZeneca besitzt. Weitere große Anteilseigner sind Vanguard Group, Capital World Investors und State Street Corporation. Zusammen besitzen diese fünf Investoren etwa 15 % von AstraZeneca.

Zahlen Astrazeneca-Aktien Dividenden?

+ -

Ja, Astrazeneca-Aktien zahlen Dividenden. Das Unternehmen hat eine lange Tradition in der Ausschüttung von Dividenden, und Anleger haben in der Regel jedes Jahr erhebliche Dividendenzahlungen erhalten in Form von Dividenden an die Aktionäre ausgezahlt werden. Dieser Trend wird sich angesichts der starken Finanzlage des Unternehmens und seines Engagements für Aktionärsrenditen wahrscheinlich fortsetzen.

Natürlich ist es auch wichtig, sich daran zu erinnern, dass Dividendenzahlungen möglich sind nicht garantiert, und das Unternehmen kann sich jederzeit entscheiden, seine Dividende zu reduzieren oder zu streichen. Diese Entscheidung würde auf der Grundlage einer Reihe von Faktoren getroffen werden, einschließlich der Finanzlage und der Geschäftsaussichten des Unternehmens. Daher sollten Anleger vorher immer ihre eigene Recherche durchführen Investitionsentscheidungen treffen.

Warum [[data.name]]

Machen Sie das Beste aus Preisschwankungen - egal in welche Richtung der Preis schwankt und ohne Kapitalbeschränkungen, die mit dem Kauf des zugrunde liegenden Assets einhergehen.

CFDs

Aktien

Profitieren Sie von steigenden Kryptopreisen (Long)

Profitieren von fallenden Kryptopreisen (Short)

Mit Hebelwirkung handeln

Halten Sie größere Positionen, als Ihnen Bargeld zur Verfügung steht

Auf Volatilität spekulieren

Es ist nicht erforderlich, den Vermögenswert zu besitzen

Keine Provisionen

Nur niedrige Spreads

Steuern Sie Ihr Risiko mit plattforminternen Tools

Möglichkeit, Take-Profit- und Stop-Loss-Level festzulegen